Mẫu Quyết định ấn định thuế khi người nộp thuế không chấp hành quyết định kiểm tra thuế là mẫu nào?

Không chấp hành quyết định kiểm tra thuế trong thời hạn nào thì bị ấn định thuế?

Ấn định thuế đối với người nộp thuế trong trường hợp vi phạm pháp luật về thuế được quy định tại Điều 50 Luật Quản lý thuế 2019 như sau:

Ấn định thuế đối với người nộp thuế trong trường hợp vi phạm pháp luật về thuế

1. Người nộp thuế bị ấn định thuế khi thuộc một trong các trường hợp vi phạm pháp luật về thuế sau đây:

a) Không đăng ký thuế, không khai thuế, không nộp bổ sung hồ sơ thuế theo yêu cầu của cơ quan thuế hoặc khai thuế không đầy đủ, trung thực, chính xác về căn cứ tính thuế;

b) Không phản ánh hoặc phản ánh không đầy đủ, trung thực, chính xác số liệu trên sổ kế toán để xác định nghĩa vụ thuế;

c) Không xuất trình sổ kế toán, hóa đơn, chứng từ và các tài liệu cần thiết liên quan đến việc xác định số tiền thuế phải nộp trong thời hạn quy định;

d) Không chấp hành quyết định thanh tra thuế, kiểm tra thuế theo quy định;

...

Dẫn chiếu đến Điều 14 Nghị định 126/2020/NĐ-CP quy định như sau:

Trường hợp ấn định thuế

Người nộp thuế bị cơ quan thuế ấn định số tiền thuế phải nộp trong các trường hợp sau:

1. Không đăng ký thuế theo quy định tại Điều 33 Luật Quản lý thuế.

2. Không khai thuế hoặc kê khai thuế không đầy đủ, trung thực, chính xác theo quy định tại Điều 42 Luật Quản lý thuế.

3. Không nộp bổ sung hồ sơ thuế theo yêu cầu của cơ quan quản lý thuế hoặc đã bổ sung hồ sơ thuế nhưng không đầy đủ, trung thực, chính xác các căn cứ tính thuế để xác định số thuế phải nộp.

4. Không phản ánh hoặc phản ánh không đầy đủ, trung thực, chính xác số liệu trên sổ kế toán để xác định nghĩa vụ thuế.

5. Không xuất trình sổ kế toán, hóa đơn, chứng từ và các tài liệu cần thiết liên quan đến việc xác định các yếu tố làm căn cứ tính thuế; xác định số tiền thuế phải nộp trong thời hạn quy định hoặc khi đã hết thời hạn kiểm tra thuế, thanh tra thuế tại trụ sở của người nộp thuế.

6. Không chấp hành quyết định kiểm tra thuế trong thời hạn 10 ngày làm việc kể từ ngày ký quyết định, trừ trường hợp được hoãn thời gian kiểm tra theo quy định.

...

Theo quy định này, nếu người nộp thuế không chấp hành quyết định kiểm tra thuế trong thời hạn 10 ngày làm việc kể từ ngày ký quyết định thì bị cơ quan thuế ấn định số tiền thuế phải nộp, trừ trường hợp được hoãn thời gian kiểm tra theo quy định.

Mẫu Quyết định ấn định thuế khi người nộp thuế không chấp hành quyết định kiểm tra thuế là mẫu nào? (hình từ internet)

Căn cứ dùng để ấn định thuế khi người nộp thuế không chấp hành quyết định kiểm tra thuế?

Căn cứ dùng để ấn định thuế khi người nộp thuế không chấp hành quyết định kiểm tra thuế được quy định tại Điều 50 Luật Quản lý thuế 2019 như sau:

Ấn định thuế đối với người nộp thuế trong trường hợp vi phạm pháp luật về thuế

...

2. Căn cứ ấn định thuế bao gồm:

a) Cơ sở dữ liệu của cơ quan quản lý thuế và cơ sở dữ liệu thương mại;

b) So sánh số tiền thuế phải nộp của cơ sở kinh doanh cùng mặt hàng, ngành, nghề, quy mô tại địa phương; trường hợp tại địa phương của cơ sở kinh doanh không có thông tin về mặt hàng, ngành, nghề, quy mô của cơ sở kinh doanh thì so sánh với địa phương khác;

c) Tài liệu và kết quả kiểm tra, thanh tra còn hiệu lực;

d) Tỷ lệ thu thuế trên doanh thu đối với từng lĩnh vực, ngành, nghề theo quy định của pháp luật về thuế.

...

Theo quy định này, căn cứ ấn định thuế bao gồm:

- Cơ sở dữ liệu của cơ quan quản lý thuế và cơ sở dữ liệu thương mại;

- So sánh số tiền thuế phải nộp của cơ sở kinh doanh cùng mặt hàng, ngành, nghề, quy mô tại địa phương; trường hợp tại địa phương của cơ sở kinh doanh không có thông tin về mặt hàng, ngành, nghề, quy mô của cơ sở kinh doanh thì so sánh với địa phương khác;

- Tài liệu và kết quả kiểm tra, thanh tra còn hiệu lực;

- Tỷ lệ thu thuế trên doanh thu đối với từng lĩnh vực, ngành, nghề theo quy định của pháp luật về thuế.

Mẫu quyết định ấn định thuế khi người nộp thuế không chấp hành quyết định kiểm tra thuế?

Mẫu quyết định ấn định thuế khi người nộp thuế không chấp hành quyết định kiểm tra thuế được thực hiện theo quy định tại khoản 5 Điều 17 Nghị định 126/2020/NĐ-CP như sau:

Ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu

...

5. Trình tự ấn định thuế

...

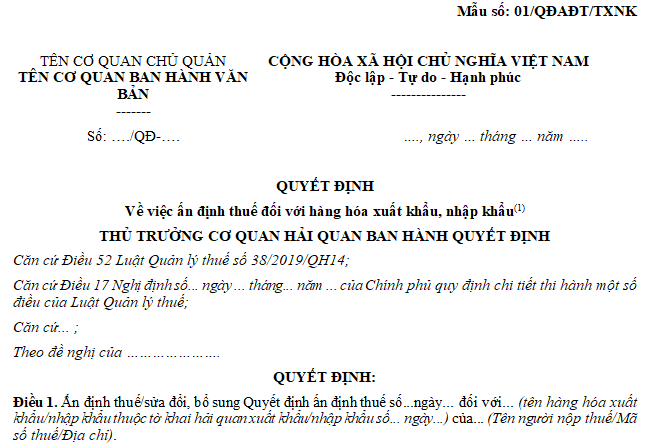

g) Ban hành quyết định ấn định thuế theo Mẫu số 01/QĐAĐT/TXNK tại Phụ lục III ban hành kèm theo Nghị định này, gửi cho người khai thuế theo quy định tại điểm k khoản này. Quyết định ấn định thuế phải ghi rõ lý do, căn cứ pháp lý, số tiền thuế ấn định, thời hạn nộp tiền thuế, thời hạn tính tiền chậm nộp.

...

Theo đó, Mẫu quyết định ấn định thuế khi người nộp thuế không chấp hành quyết định kiểm tra thuế là Mẫu số 01/QĐAĐT/TXNK tại Phụ lục III ban hành kèm theo Nghị định 126/2020/NĐ-CP, cụ thể như sau:

Tải về Mẫu quyết định ấn định thuế khi người nộp thuế không chấp hành quyết định kiểm tra thuế

Phạm Thị Xuân Hương

Quý khách cần hỏi thêm thông tin về Ấn định thuế có thể đặt câu hỏi tại đây.

- Hộ gia đình bị thu hồi đất và phải phá dỡ nhà ở có được hưởng chính sách hỗ trợ về nhà ở xã hội không?

- Kê khai thuế là gì? Hành vi bị nghiêm cấm khi thực hiện kê khai thuế là hành vi nào theo quy định?

- Người nộp thuế lưu ý điều gì khi kê khai thuế? Cơ quan thuế có quyền yêu cầu người nộp thuế giải thích việc khai thuế?

- Ngày giao dịch đầu tiên của trái phiếu doanh nghiệp riêng lẻ tại Sở Giao dịch Chứng khoán Hà Nội được xác định thế nào?

- Hệ thống thanh toán giao dịch trái phiếu doanh nghiệp riêng lẻ là gì? Giao dịch trái phiếu được thanh toán qua hệ thống theo phương thức nào?