Mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô là mẫu nào?

- Mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô là mẫu nào?

- Hướng dẫn điền mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô?

- Để áp dụng ưu đãi thuế TNDN dự án mở rộng quy mô phải có công suất thiết kế khi đầu tư mở rộng tăng tối thiểu bao nhiêu phần trăm?

Mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô là mẫu nào?

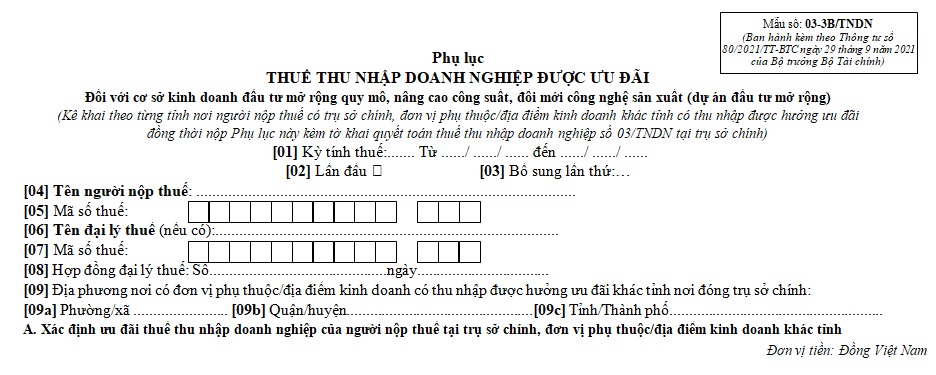

Mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô là Mẫu 03-3B/TNDN ban hành kèm theo Thông tư 80/2021/TT-BTC.

Tải về Mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô

Mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô là mẫu nào? (Hình từ Internet)

Hướng dẫn điền mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô?

Hướng dẫn điền mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô tại Mẫu 03-3B/TNDN ban hành kèm theo Thông tư 80/2021/TT-BTC cụ thể như sau:

Chỉ tiêu [01]: Ghi rõ kỳ tính thuế năm phù hợp kỳ tính thuế trên tờ khai 03/TNDN.

Trường hợp NNT kê khai riêng Phụ lục thuế thu nhập doanh nghiệp được ưu đãi mẫu 03-3B/TNDN tại cơ quan thuế nơi NNT có đơn vị phụ thuộc, địa điểm kinh doanh khác tỉnh có thu nhập được hưởng ưu đãi thuế TNDN, NNT ghi rõ kỳ tính thuế năm (theo năm dương lịch hoặc năm tài chính đối với doanh nghiệp áp dụng năm tài chính khác với năm dương lịch), từ ngày đầu tiên của năm dương lịch/năm tài chính hoặc ngày bắt đầu hoạt động kinh doanh (đối với doanh nghiệp mới thành lập) hoặc ngày hợp đồng bắt đầu có hiệu lực (đối với hợp đồng) đến ngày kết thúc năm dương lịch/năm tài chính hoặc ngày chấm dứt hoạt động kinh doanh hoặc chấm dứt hợp đồng hoặc chuyển đổi hình thức sở hữu doanh nghiệp hoặc tổ chức lại doanh nghiệp được xác định phù hợp với kỳ kế toán theo quy định của pháp luật về kế toán.

Chỉ tiêu [02], [03]: Tích chọn “Lần đầu”. Trường hợp người nộp thuế phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót thì kê khai bổ sung theo số thứ tự của từng lần bổ sung.

NNT khai thuế điện tử và nộp phụ lục kèm theo tờ khai tại cơ quan thuế quản lý trực tiếp thì hệ thống Etax tự động hỗ trợ hiển thị thông tin này từ thông tin NNT kê khai trên tờ khai 03/TNDN.

Chỉ tiêu [04], [05]: NNT ghi tên và mã số thuế của người nộp thuế phù hợp thông tin trên tờ khai 03/TNDN.

NNT khai thuế điện tử và nộp phụ lục kèm theo tờ khai tại cơ quan thuế quản lý trực tiếp thì hệ thống Etax tự động hỗ trợ hiển thị thông tin này từ thông tin NNT kê khai trên tờ khai 03/TNDN.

Chỉ tiêu [06], [07], [08]: NNT ghi tên đại lý thuế, mã số thuế đại lý thuế, thông tin hợp đồng đại lý thuế trong trường hợp NNT khai thuế qua đại lý thuế. Đại lý thuế phải có tình trạng đăng ký thuế “Đang hoạt động” và Hợp đồng phải đang còn hiệu lực tương ứng tại thời điểm khai thuế.

Chỉ tiêu [09a], [09b], [09c]: NNT kê khai thông tin của đơn vị phụ thuộc, địa điểm kinh doanh khác tỉnh có thu nhập được hưởng ưu đãi theo quy định tại điểm h khoản 1 Điều 11 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ. Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều địa bàn cấp huyện do Cục Thuế quản lý thì chọn 1 đơn vị đại diện để kê khai vào chỉ tiêu này. Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh do Chi cục Thuế khu vực quản lý thì chọn 1 đơn vị đại diện cho địa bàn cấp huyện do Chi cục Thuế khu vực quản lý để kê khai vào chỉ tiêu này. NNT bỏ trống chỉ tiêu này nếu Phụ lục kê khai thông tin ưu đãi cùng tỉnh với nơi có trụ sở chính.

Phần A. Xác định ưu đãi thuế thu nhập doanh nghiệp của người nộp thuế tại trụ sở chính, đơn vị phụ thuộc/địa điểm kinh doanh: NNT kê khai theo từng trường hợp được hưởng ưu đãi thuế TNDN bao gồm ưu đãi thuế TNDN của NNT tại trụ sở chính/đơn vị phụ thuộc/địa điểm kinh doanh cùng tỉnh với trụ sở chính, và ưu đãi thuế TNDN của đơn vị phụ thuộc/địa điểm kinh doanh khác tỉnh.

Cột (1): NNT ghi thứ tự thông tin theo từng dự án đầu tư thuộc trường hợp được hưởng ưu đãi thuế TNDN.

Cột (2), (3): NNT ghi tên, MST của NNT (trụ sở chính)/đơn vị phụ thuộc/địa điểm kinh doanh có dự án đầu tư được hưởng ưu đãi thuế TNDN.

Cột (4): NNT ghi tên cơ quan thuế quản lý NNT (trụ sở chính)/đơn vị phụ thuộc/địa điểm kinh doanh có dự án đầu tư được hưởng ưu đãi thuế TNDN.

Cột (5): NNT kê khai thông tin về điều kiện, trường hợp được hưởng ưu đãi thuế. Trường hợp NNT khai thuế điện tử thì chọn trường hợp ưu đãi theo danh mục.

Cột (6), (7), (8), (9): NNT kê khai thông tin dự án đầu tư được hưởng ưu đãi bao gồm tên dự án đầu tư (cột 6), mã dự án đầu tư (cột 7), tiêu chí đáp ứng dự án đầu tư mở rộng (cột 8), lĩnh vực hoạt động của dự án đầu tư (cột 9).

Cột (10), (11), (12), (13): NNT kê khai thời gian được ưu đãi, trong đó: kê khai số năm được hưởng ưu đãi thuế suất (cột 10), năm bắt đầu hưởng ưu đãi thuế suất (cột 11), tổng số năm được ưu đãi miễn giảm thuế (cột 12), năm bắt đầu hưởng miễn giảm thuế (cột 13) phù hợp với điều kiện được hưởng ưu đãi thuế ở cột (5) theo pháp luật thuế TNDN từng thời kỳ.

Cột (14), (15), (16), (17): NNT kê khai kết quả kinh doanh của hoạt động được hưởng ưu đãi thuế, chi tiết chỉ tiêu về doanh thu tính thuế (cột 14), chi phí tính thuế (cột 15), thu nhập miễn thuế (cột 16), chuyển lỗ và bù trừ lãi lỗ (cột 17).

Cột (18): NNT kê khai thu nhập tính thuế được hưởng ưu đãi thuế TNDN. Chỉ tiêu tại cột (18) = (14) - (15) - (16) - (17).

Cột (19): NNT kê khai thuế suất được ưu đãi phù hợp với điều kiện được hưởng ưu đãi thuế ở cột (5) và thông tin thời gian được hưởng ưu đãi thuế suất ở cột (10), (11).

Cột (20): NNT kê khai số thuế TNDN phải nộp theo thuế suất phổ thông. Chỉ tiêu cột (20) = cột (18) x 20%. Tổng cộng cột (20) = chỉ tiêu [11].

Cột (21): NNT kê khai số thuế TNDN phải nộp tính theo thuế suất ưu đãi. Chỉ tiêu cột (21) = cột (18) x cột (19).

Cột (22): NNT kê khai số thuế chênh lệch do áp dụng thuế suất ưu đãi. Chỉ tiêu cột (22) = cột (20) - cột (21). Tổng cộng cột (22) = chỉ tiêu [12] được tổng hợp lên chỉ tiêu [C11] của tờ khai 03/TNDN.

Cột (23): NNT kê khai tỷ lệ giảm thuế, cụ thể ghi tỷ lệ 100% nếu đang áp dụng ưu đãi miễn thuế, ghi tỷ lệ 50% đối với nếu đang áp dụng ưu đãi giảm thuế.

Cột (24): NNT kê khai số thuế TNDN được miễn thuế. Tổng cộng cột (24) = chỉ tiêu [13] được tổng hợp lên chỉ tiêu [C12] của tờ khai 03/TNDN.

Cột (25): NNT kê khai số thuế TNDN được giảm thuế. Tổng cộng cột (25) = chỉ tiêu [14] được tổng hợp lên chỉ tiêu [C13] của tờ khai 03/TNDN.

Cột (26): NNT kê khai tổng số thuế TNDN được ưu đãi thuế. Chỉ tiêu cột (26) = cột (22) + cột (24) + cột (25). Tổng cộng cột (26) = chỉ tiêu [15].

Phần B. Xác định số thuế TNDN phải nộp của hoạt động được hưởng ưu đãi thuế TNDN của đơn vị phụ thuộc/địa điểm kinh doanh khác tỉnh. NNT không phải kê khai mục B nếu hoạt động được hưởng ưu đãi thuế TNDN cùng tỉnh với nơi có trụ sở chính.

Chỉ tiêu [16]: NNT kê khai số thuế TNDN phải nộp của hoạt động được hưởng ưu đãi thuế TNDN theo công thức [16]=[11] - [15].

Chỉ tiêu [17]: NNT kê khai số thuế TNDN của hoạt động sản xuất kinh doanh nộp thừa trong kỳ trước do NNT thực hiện tạm nộp theo quý lớn hơn số thuế phải nộp theo quyết toán năm tại cơ quan thuế mà NNT thực hiện kê khai riêng hoạt động ưu đãi, chuyển sang bù trừ với số thuế TNDN phải nộp kỳ này.

Chỉ tiêu [18]: NNT kê khai số thuế TNDN đã tạm nộp theo quý trong năm tại tại cơ quan thuế mà NNT thực hiện kê khai riêng hoạt động ưu đãi tính đến thời hạn nộp hồ sơ khai quyết toán. Ví dụ: NNT có kỳ tính thuế từ 01/01/2021 đến 31/12/2021 thì số thuế TNDN đã tạm nộp trong năm là số thuế TNDN đã nộp tính đến hết ngày 31/3/2022.

Chỉ tiêu [19]: NNT kê khai chênh lệch giữa số thuế phải nộp và số thuế đã tạm nộp trong năm theo công thức [19]=[16]-[18].

Chỉ tiêu [20]: NNT kê khai số thuế TNDN còn phải nộp sau quyết toán theo công thức [20]=[16]-[17]-[18].

Tải về Xem chi tiết Hướng dẫn điền mẫu phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với cơ sở kinh doanh đầu tư mở rộng quy mô

Để áp dụng ưu đãi thuế TNDN dự án mở rộng quy mô phải có công suất thiết kế khi đầu tư mở rộng tăng tối thiểu bao nhiêu phần trăm?

Để áp dụng ưu đãi thuế TNDN, dự án đầu tư mở rộng quy định tại điểm a khoản 6 Điều 18 Thông tư 78/2014/TT-BTC được sửa đổi bởi khoản 4 Điều 10 Thông tư 96/2015/TT-BTC phải đáp ứng một trong các tiêu chí sau:

- Nguyên giá tài sản cố định tăng thêm khi dự án đầu tư hoàn thành đi vào hoạt động đạt tối thiểu từ 20 tỷ đồng đối với dự án đầu tư mở rộng thuộc lĩnh vực hưởng ưu đãi thuế thu nhập doanh nghiệp theo quy định của Nghị định 218/2013/NĐ-CP hoặc từ 10 tỷ đồng đối với các dự án đầu tư mở rộng thực hiện tại các địa bàn có điều kiện kinh tế - xã hội khó khăn hoặc đặc biệt khó khăn theo quy định của Nghị định 218/2013/NĐ-CP.

- Tỷ trọng nguyên giá tài sản cố định tăng thêm đạt tối thiểu từ 20% so với tổng nguyên giá tài sản cố định trước khi đầu tư.

- Công suất thiết kế khi đầu tư mở rộng tăng thêm tối thiểu từ 20% so với công suất thiết kế theo luận chứng kinh tế kĩ thuật trước khi đầu tư ban đầu.

Hay nói cách khác, để áp dụng ưu đãi thuế TNDN dự án mở rộng quy mô phải có công suất thiết kế khi đầu tư mở rộng tăng thêm tối thiểu từ 20% so với công suất thiết kế theo luận chứng kinh tế kĩ thuật trước khi đầu tư ban đầu.

Phạm Thị Hồng

Quý khách cần hỏi thêm thông tin về Thuế thu nhập doanh nghiệp có thể đặt câu hỏi tại đây.

- Kết chuyển lãi lỗ đầu năm là gì? Tài khoản 421 – Lợi nhuận sau thuế chưa phân phối Thông tư 200 phản ánh nội dung gì?

- Doanh nghiệp môi giới bảo hiểm phải công khai thông tin gì cho khách hàng? Có cần xin chấp thuận trước khi sáp nhập hay không?

- Phải nộp hồ sơ đề nghị gia hạn trước khi hết thời hạn sử dụng đất mấy tháng? Thời hạn sử dụng đất đối với đất sử dụng có thời hạn là bao lâu?

- Cập nhật các văn bản pháp luật về xuất nhập khẩu mới nhất? Tải Luật thuế xuất nhập khẩu PDF hiện nay?

- Sự ra đời của Ngày Đại đoàn kết toàn dân tộc? Thời gian tổ chức Ngày Đại đoàn kết toàn dân tộc 18 11?