Số tiền cấp bù lãi suất cho Ngân hàng Phát triển Việt Nam có phải được xác định bằng số tiền cấp bù chênh lệch lãi suất và số tiền cấp bù hỗ trợ sau đầu tư không?

Cơ sở cấp bù lãi suất của Ngân hàng Phát triển Việt Nam là gì?

Cơ sở cấp bù lãi suất của Ngân hàng Phát triển Việt Nam

Căn cứ quy định tại khoản 2 Điều 19 Nghị định 46/2021/NĐ-CP, việc cấp bù lãi suất hằng năm để thực hiện nhiệm vụ cho vay tín dụng đầu tư, tín dụng xuất khẩu của Nhà nước và thực hiện nghĩa vụ bảo lãnh tín dụng cho các doanh nghiệp nhỏ và vừa vay vốn tại ngân hàng thương mại được xác định trên cơ sở chênh lệch giữa tổng chi phí cho việc huy động vốn với tổng thu nhập từ việc sử dụng vốn khi thực hiện các nhiệm vụ này

Mục đích của việc cấp bù lãi suất cho Ngân hàng Phát triển Việt Nam là gì?

Theo quy định tại khoản 1 Điều 19 Nghị định 46/2021/NĐ-CP, Ngân hàng Phát triển Việt Nam được cấp bù lãi suất nhằm:

- Thực hiện nhiệm vụ cho vay tín dụng đầu tư, tín dụng xuất khẩu của Nhà nước Việt Nam và thực hiện nghĩa vụ bảo lãnh tín dụng cho các doanh nghiệp nhỏ và vừa vay vốn tại ngân hàng thương mại theo các hợp đồng bảo lãnh đã ký theo quy định của pháp luật;

- Hỗ trợ sau đầu tư đối với các Hợp đồng hỗ trợ sau đầu tư phát sinh trước thời điểm Nghị định số 32/2017/NĐ-CP có hiệu lực thi hành.

Thành phần cấu thành số tiền cấp bù lãi suất của Ngân hàng Phát triển Việt Nam gồm những gì?

Công thức xác định số tiền cấp bù lãi suất được quy định cụ thể tại khoản 1 Điều 6 Thông tư 128/2021/TT-BTC như sau:

"Số tiền cấp bù lãi suất cho Ngân hàng Phát triển được xác định bằng tổng số tiền cấp bù chênh lệch lãi suất để thực hiện nhiệm vụ cho vay tín dụng đầu tư, tín dụng xuất khẩu của Nhà nước, thực hiện nghĩa vụ bảo lãnh tín dụng cho các doanh nghiệp nhỏ và vừa vay vốn tại ngân hàng thương mại theo các hợp đồng bảo lãnh đã ký theo quy định của pháp luật (viết tắt là cấp bù chênh lệch lãi suất) và số cấp bù hỗ trợ sau đầu tư đối với các Hợp đồng hỗ trợ sau đầu tư phát sinh trước thời điểm Nghị định số 32/2017/NĐ-CP ngày 31/3/2017 của Chính phủ về tín dụng đầu tư của Nhà nước có hiệu lực thi hành (viết tắt là cấp bù hỗ trợ sau đầu tư)"

Cụ thể như sau:

Số tiền cấp bù lãi suất = Số tiền cấp bù chênh lệch lãi suất + Số tiền cấp bù hỗ trợ sau đầu tư

Trong đó:

(1) Số tiền cấp bù chênh lệch lãi suất được xác định dựa trên công thức tại khoản 2 Điều 6 Thông tư 128/2021/TT-BTC

Số tiền cấp bù chênh lệch lãi suất = Tổng chi phí huy động vốn được cấp bù - Tổng thu từ sử dụng vốn

Trong đó:

a) Tổng chi phí huy động vốn được cấp bù:

Tổng chi phí huy động vốn được cấp bù là tổng số lãi huy động vốn và chi phí phát hành giấy tờ có giá (ngoài lãi) Ngân hàng Phát triển Việt Nam thực trả để huy động các nguồn vốn để: cho vay các dự án tín dụng đầu tư, tín dụng xuất khẩu và nợ vay bắt buộc bảo lãnh được cấp bù chênh lệch lãi suất theo quy định (viết tắt là các dự án được cấp bù); dự trữ tồn ngân được cấp bù. Tổng chi phí huy động vốn được cấp bù xác định cụ thể như sau:

Tổng chi phí huy động vốn được cấp bù = Nguồn vốn được cấp bù - Nguồn vốn không phải trả lãi x Lãi suất huy động bình quân

Trong đó:

- Nguồn vốn được cấp bù là nguồn vốn Ngân hàng Phát triển Việt Nam sử dụng để cho vay các dự án được cấp bù và dự trữ tồn ngân được cấp bù:

Nguồn vốn được cấp bù = Dư nợ cho vay các dự án được cấp bù bình quân + Tồn ngân được cấp bù

Trong đó:

+ Dư nợ cho vay các dự án được cấp bù bình quân theo quy định của pháp luật không bao gồm dư nợ cho vay không đúng đối tượng, sai mục đích.

+ Tồn ngân được cấp bù được xác định bằng bình quân số tồn quỹ tiền mặt, tiền gửi tại Ngân hàng Nhà nước và tiền gửi tại các tổ chức tín dụng khác của Ngân hàng Phát triển theo mức thực tế nhưng tối đa không vượt quá 5,3% dư nợ cho vay các dự án được cấp bù bình quân.

- Nguồn vốn không phải trả lãi bao gồm: vốn điều lệ của Ngân hàng Phát triển; chênh lệch do đánh giá lại tài sản, chênh lệch tỷ giá; các quỹ dự trữ bổ sung vốn điều lệ, quỹ đầu tư phát triển; kết quả hoạt động chưa phân phối các quý, năm trước; vốn đầu tư xây dựng cơ bản ngân sách nhà nước cấp và vốn khác thuộc sở hữu của Ngân hàng Phát triển. Khi xác định nguồn vốn không phải trả lãi, Ngân hàng Phát triển xác định theo phương pháp bình quân sau khi loại trừ:

+ Giá trị còn lại của tài sản cố định (được xác định bằng nguyên giá tài sản cố định trừ đi số khấu hao lũy kế) và chi phí xây dựng cơ bản dở dang theo mức thực tế nhưng tối đa không vượt quá 25% vốn điều lệ và quỹ dự trữ bổ sung vốn điều lệ của Ngân hàng Phát triển;

+ Số vốn điều lệ thực tế đã góp vốn điều lệ của Tổng công ty Phát triển hạ tầng và Đầu tư tài chính Việt Nam và các tổ chức khác (nếu có) theo quy định của pháp luật.

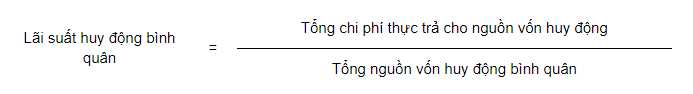

- Lãi suất huy động vốn bình quân

Trong đó:

+ Tổng chi phí thực trả cho nguồn vốn huy động là tổng số lãi huy động vốn và chi phí phát hành giấy tờ có giá (ngoài lãi) Ngân hàng Phát triển Việt Nam thực trả (không bao gồm chi phí huy động của nguồn vay các tổ chức tài chính, tổ chức tín dụng ở nước ngoài và nguồn vốn vay lại vốn vay nước ngoài của Chính phủ để cho vay các chương trình, dự án không được cấp bù chênh lệch lãi suất);

+ Nguồn vốn huy động xác định theo quy định tại khoản 2 Điều 6 Nghị định 46/2021/NĐ-CP, không bao gồm các nguồn vay các tổ chức tài chính, tổ chức tín dụng ở nước ngoài và nguồn vốn vay lại vốn vay nước ngoài của Chính phủ để cho vay các chương trình, dự án không được cấp bù chênh lệch lãi suất.

b) Tổng thu từ sử dụng vốn, bao gồm:

- Thu lãi cho vay được xác định bằng tổng số lãi thực thu từ các dự án được cấp bù (kể cả lãi trong hạn và lãi quá hạn);

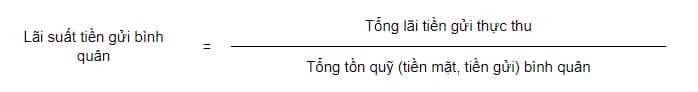

- Số lãi tiền gửi thu được từ nguồn vốn tồn ngân được cấp bù được xác định như sau:

Số lãi tiền gửi thu được = Tồn ngân được cấp bù x Lãi suất tiền gửi bình quân

Trong đó:

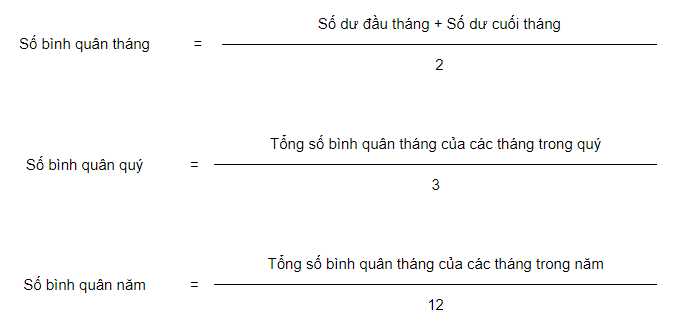

* Cách xác định số liệu bình quân nêu tại khoản 2 Điều này quy định tại khoản 3 Điều 6 Thông tư 128/2021/TT-BTC như sau:

* Thời điểm hạch toán cấp bù chênh lệch lãi suất của Ngân hàng Phát triển Việt Nam (quy định tại khoản 4 Điều 6 Thông tư 128/2021/TT-BTC)

- Chậm nhất vào ngày 20 tháng đầu tiên của quý tiếp theo, Ngân hàng Phát triển thực hiện hạch toán số cấp bù chênh lệch lãi suất tạm tính của quý trước theo quy định tại khoản 1, khoản 2, khoản 3 Điều này;

- Riêng đối với quý cuối cùng của kỳ kế toán năm, Ngân hàng Phát triển xác định số cấp bù chênh lệch lãi suất của năm kế toán theo quy định tại khoản 1, khoản 2, khoản 3 Điều này và thực hiện hạch toán kế toán vào thời điểm quyết toán năm.

(2) Công thức xác định số tiền cấp bù hỗ trợ sau đầu tư: theo quy đinh tại khoản 5 Điều 6 Thông tư 128/2021/TT-BTC

Số tiền cấp bù hỗ trợ sau đầu tư = Mức hỗ trợ sau đầu tư (quý, năm) - Số thu hồi cấp hỗ trợ sau đầu tư (quý, năm)

Mức hỗ trợ sau đầu tư được xác định theo quy định của pháp luật trong từng thời kỳ đối với các hợp đồng hỗ trợ sau đầu tư phát sinh trước thời điểm Nghị định 32/2017/NĐ-CP ngày 31/3/2017 của Chính phủ về tín dụng đầu tư của Nhà nước có hiệu lực thi hành.

Như vậy, đúng như bạn nói, số tiền cấp bù lãi suất cho Ngân hàng Phát triển Việt Nam được hình thành từ hai thành phần là số tiền cấp bù chênh lệch lãi suất và số tiền cấp bù hỗ trợ sau đầu tư. Công thức tính và cách tính các thành phần nhỏ của khoản tiền cấp bù lãi suất nói trên được thực hiện cụ thể theo quy định của pháp luật.

Trần Hồng Oanh

Quý khách cần hỏi thêm thông tin về Ngân hàng Phát triển Việt Nam có thể đặt câu hỏi tại đây.

- Luật ngân sách nhà nước mới nhất? Có những văn bản nào hướng dẫn thi hành Luật ngân sách nhà nước mới nhất?

- Mua trả chậm là gì? Nghĩa vụ trả tiền trong hợp đồng mua trả chậm được quy định thế nào theo pháp luật hiện nay?

- Bài tuyên truyền Ngày hội Đại đoàn kết toàn dân 18 11? Bài tuyên truyền kỷ niệm 94 năm Ngày Đại đoàn kết toàn dân tộc 2024?

- Trang trí khánh tiết đại hội đảng bộ các cấp nhiệm kỳ 2025 2030 theo Công văn 9743 như thế nào?

- Khẩu hiệu chào mừng ngày 20 11 ngắn gọn? Khẩu hiệu chào mừng ngày Nhà giáo Việt Nam 20 11 2024 ý nghĩa?