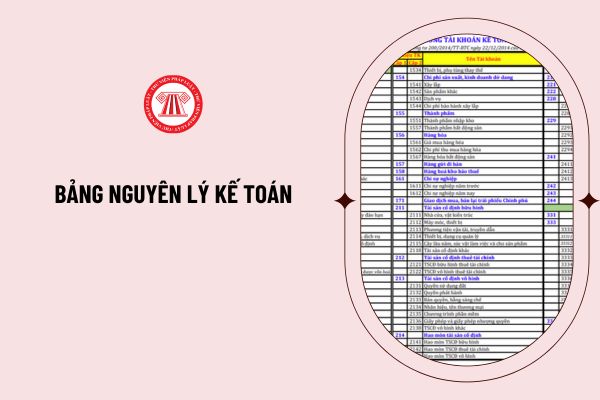

Cách hoạch toán Tài khoản 214 – Hao mòn tài sản cố định trong doanh nghiệp nhỏ và vừa thế nào?

- Nguyên tắc kế toán Tài khoản 214 – Hao mòn tài sản cố định trong doanh nghiệp nhỏ và vừa được quy định như thế nào?

- Kết cấu và nội dung phản ánh của tài khoản 214 – Hao mòn tài sản cố định trong doanh nghiệp vừa và nhỏ được quy định như thế nào?

- Nguyên tắc chung trong kế toán đối với doanh nghiệp nhỏ và vừa được quy định như thế nào?

Nguyên tắc kế toán Tài khoản 214 – Hao mòn tài sản cố định trong doanh nghiệp nhỏ và vừa được quy định như thế nào?

Căn cứ theo quy định tại khoản 1 Điều 32 Thông tư 133/2016/TT-BTC, nguyên tắc kế toán đối với Tài khoản 214 – Hao mòn tài sản cố định trong doanh nghiệp nhỏ và vừa được quy định như sau:

- Tài khoản này dùng để phản ánh tình hình tăng, giảm giá trị hao mòn và giá trị hao mòn lũy kế của các loại tài sản cố định và bất động sản đầu tư trong quá trình sử dụng do trích khấu hao tài sản cố định, bất động sản đầu tư và những khoản tăng, giảm hao mòn khác của tài sản cố định, bất động sản đầu tư.

- Về nguyên tắc, mọi tài sản cố định, bất động sản đầu tư dùng để cho thuê của doanh nghiệp có liên quan đến sản xuất, kinh doanh (gồm cả tài sản chưa dùng, không cần dùng, chờ thanh lý) đều phải trích khấu hao theo quy định hiện hành.

Khấu hao tài sản cố định dùng trong sản xuất, kinh doanh và khấu hao bất động sản đầu tư được hạch toán vào chi phí sản xuất, kinh doanh trong kỳ; khấu hao tài sản cố định, bất động sản đầu tư chưa dùng, không cần dùng, chờ thanh lý thực hiện theo quy định của pháp luật hiện hành.

Đối với tài sản cố định dùng cho mục đích phúc lợi thì không phải trích khấu hao tính vào chi phí sản xuất, kinh doanh mà chỉ tính hao mòn tài sản cố định và hạch toán giảm nguồn hình thành tài sản cố định đó.

- Căn cứ vào quy định của pháp luật và yêu cầu quản lý của doanh nghiệp để lựa chọn 1 trong các phương pháp tính, trích khấu hao theo quy định của pháp luật phù hợp cho từng tài sản cố định, bất động sản đầu tư nhằm kích thích sự phát triển sản xuất, kinh doanh, đảm bảo việc thu hồi vốn nhanh, đầy đủ và phù hợp với khả năng trang trải chi phí của doanh nghiệp.

Phương pháp khấu hao được áp dụng cho từng tài sản cố định, bất động sản đầu tư phải được thực hiện nhất quán và có thể được thay đổi khi có sự thay đổi đáng kể cách thức thu hồi lợi ích kinh tế của tài sản cố định và bất động sản đầu tư

- Thời gian khấu hao và phương pháp khấu hao tài sản cố định phải được xem xét lại ít nhất là vào cuối mỗi năm tài chính. Nếu thời gian sử dụng hữu ích ước tính của tài sản khác biệt lớn so với các ước tính trước đó thì thời gian khấu hao phải được thay đổi tương ứng.

Phương pháp khấu hao tài sản cố định được thay đổi khi có sự thay đổi đáng kể cách thức ước tính thu hồi lợi ích kinh tế của tài sản cố định. Trường hợp này, phải điều chỉnh chi phí khấu hao cho năm hiện hành, các năm tiếp theo và phải thuyết minh trong Báo cáo tài chính.

- Đối với các tài sản cố định đã khấu hao hết (đã thu hồi đủ vốn) nhưng vẫn còn sử dụng vào hoạt động sản xuất, kinh doanh thì không được tiếp tục trích khấu hao. Các tài sản cố định chưa tính đủ khấu hao (chưa thu hồi đủ vốn) mà đã hư hỏng, cần thanh lý thì phải xác định nguyên nhân, trách nhiệm của tập thể, cá nhân để xử lý bồi thường và phần giá trị còn lại của tài sản cố định chưa thu hồi, không được bồi thường phải được bù đắp bằng số thu do thanh lý của chính tài sản cố định đó, số tiền bồi thường do lãnh đạo doanh nghiệp quyết định. Nếu số thu thanh lý và số thu bồi thường không đủ bù đắp phần giá trị còn lại của tài sẩn cố định chưa thu hồi, hoặc giá trị tài sản cố định bị mất thì chênh lệch còn lại được coi là lỗ về thanh lý tài sản cố định và kế toán vào chi phí khác.

- Đối với tài sản cố định vô hình, phải tùy thời gian phát huy hiệu quả để trích khấu hao tính từ khi tài sản cố định được đưa vào sử dụng (theo hợp đồng, cam kết hoặc theo quyết định của cấp có thẩm quyền).

- Đối với tài sản cố định thuê tài chính, trong quá trình sử dụng bên đi thuê phải trích khấu hao trong thời gian thuê theo hợp đồng tính vào chi phí sản xuất, kinh doanh, đảm bảo thu hồi đủ vốn.

- Đối với bất động sản đầu tư cho thuê hoạt động phải trích khấu hao và ghi nhận vào giá vốn hàng bán trong kỳ. Doanh nghiệp có thể dựa vào các bất động sản chủ sở hữu sử dụng tài sản cố định cùng loại để ước tính thời gian trích khấu hao và xác định phương pháp khấu hao bất động sản đầu tư. Trường hợp bất động sản đầu tư nắm giữ chờ tăng giá, doanh nghiệp không trích khấu hao mà xác định tổn thất do giảm giá trị. Khi có bằng chứng chắc chắn cho thấy bất động sản đầu tư tăng giá trở lại thì doanh nghiệp được điều chỉnh tăng nguyên giá bất động sản đầu tư nhưng tối đa không vượt quá nguyên giá ban đầu của bất động sản đầu tư.

Cách hoạch toán Tài khoản 214 – Hao mòn tài sản cố định (Hình từ Internet)

Kết cấu và nội dung phản ánh của tài khoản 214 – Hao mòn tài sản cố định trong doanh nghiệp vừa và nhỏ được quy định như thế nào?

Căn cứ theo khoản 2 Điều 32 Thông tư 133/2016/TT-BTC, kết cấu và nội dung phản ánh của tài khoản 214 - Hao mòn tài sản cố định trong doanh nghiệp vừa và nhỏ được quy định như sau:

Bên Nợ: Giá trị hao mòn tài sản cố định, bất động sản đầu tư giảm do tài sản cố định, bất động sản đầu tư thanh lý, nhượng bán, điều động cho đơn vị hạch toán phụ thuộc, góp vốn đầu tư vào đơn vị khác,...

Bên Có: Giá trị hao mòn tài sản cố định, bất động sản đầu tư tăng do trích khấu hao tài sản cố định, bất động sản đầu tư,...

Số dư bên Có: Giá trị hao mòn lũy kế của tài sản cố định, bất động sản đầu tư hiện có cuối kỳ ở doanh nghiệp.

Tài khoản 214 - Hao mòn tài sản cố định, có 4 tài khoản cấp 2:

- Tài khoản 2141 - Hao mòn tài sản cố định hữu hình: Phản ánh giá trị hao mòn của tài sản cố định hữu hình trong quá trình sử dụng do trích khấu hao tài sản cố định và những khoản tăng, giảm hao mòn khác của tài sản cố định hữu hình.

- Tài khoản 2142 - Hao mòn tài sản cố định thuê tài chính: Phản ánh giá trị hao mòn của tài sản cố định thuê tài chính trong quá trình sử dụng do trích khấu hao tài sản cố định thuê tài chính và những khoản tăng, giảm hao mòn khác của tài sản cố định thuê tài chính.

- Tài khoản 2143 - Hao mòn tài sản cố định vô hình: Phản ánh giá trị hao mòn của tài sản cố định vô hình trong quá trình sử dụng do trích khấu hao tài sản cố định vô hình và những khoản làm tăng, giảm hao mòn khác của tài sản cố định vô hình.

- Tài khoản 2147 - Hao mòn bất động sản đầu tư: Tài khoản này phản ánh giá trị hao mòn bất động sản đầu tư trong quá trình cho thuê hoạt động và những khoản làm tăng, giảm hao mòn khác của bất động sản đầu tư.

Nguyên tắc chung trong kế toán đối với doanh nghiệp nhỏ và vừa được quy định như thế nào?

Căn cứ theo quy định tại Điều 3 Thông tư 133/2016/TT-BTC, nguyên tắc chung trong kế toán đối với doanh nghiệp nhỏ và vừa được quy định như sau:

- Doanh nghiệp nhỏ và vừa có thể lựa chọn áp dụng Chế độ kế toán doanh nghiệp ban hành theo Thông tư 200/2014/TT-BTC và các văn bản sửa đổi, bổ sung hoặc thay thế nhưng phải thông báo cho cơ quan thuế quản lý doanh nghiệp và phải thực hiện nhất quán trong năm tài chính.

Trường hợp chuyển đổi trở lại áp dụng chế độ kế toán doanh nghiệp nhỏ và vừa theo Thông tư 133/2016/TT-BTC thì phải thực hiện từ đầu năm tài chính và phải thông báo lại cho cơ quan Thuế.

- Doanh nghiệp vừa và nhỏ căn cứ vào nguyên tắc kế toán, nội dung và kết cấu của các tài khoản kế toán quy định tại Thông tư 133/2016/TT-BTC để phản ánh và hạch toán các giao dịch kinh tế phát sinh phù hợp với đặc điểm hoạt động và yêu cầu quản lý của đơn vị.

- Trường hợp trong năm tài chính doanh nghiệp có những thay đổi dẫn đến không còn thuộc đối tượng áp dụng theo quy định tại Điều 2 Thông tư 133/2016/TT-BTC thì được áp dụng Thông tư 133/2016/TT-BTC cho đến hết năm tài chính hiện tại và phải áp dụng Chế độ kế toán phù hợp với quy định của pháp luật kể từ năm tài chính kế tiếp.

Võ Văn Tiếng

Quý khách cần hỏi thêm thông tin về Nguyên tắc kế toán có thể đặt câu hỏi tại đây.

- Tổ chức quản lý kinh doanh nhà là tài sản công không sử dụng để ở phải thực hiện đánh giá lại hiện trạng nhà hàng năm đúng không?

- Đảng viên được miễn công tác và sinh hoạt đảng có phải làm kiểm điểm cuối năm không? Có được dự đại hội đảng viên?

- Mẫu Báo cáo tổng kết công tác thi đua khen thưởng trường mầm non cuối năm? Tải về file word mẫu báo cáo?

- Mẫu báo cáo kiểm điểm tập thể ban thường vụ cấp ủy cơ sở mới nhất? Nơi không có ban thường vụ thì kiểm điểm ban chấp hành đúng không?

- Thời hạn thực hiện quyết toán hợp đồng xây dựng sử dụng vốn đầu tư công không được vượt quá bao lâu?