Hướng dẫn lập phụ lục tờ khai thuế đối với trường hợp có thuế TNDN đã nộp ở nước ngoài theo mẫu 03-4/TNDN?

Mẫu số 03-4/TNDN được sử dụng trong trường hợp nào?

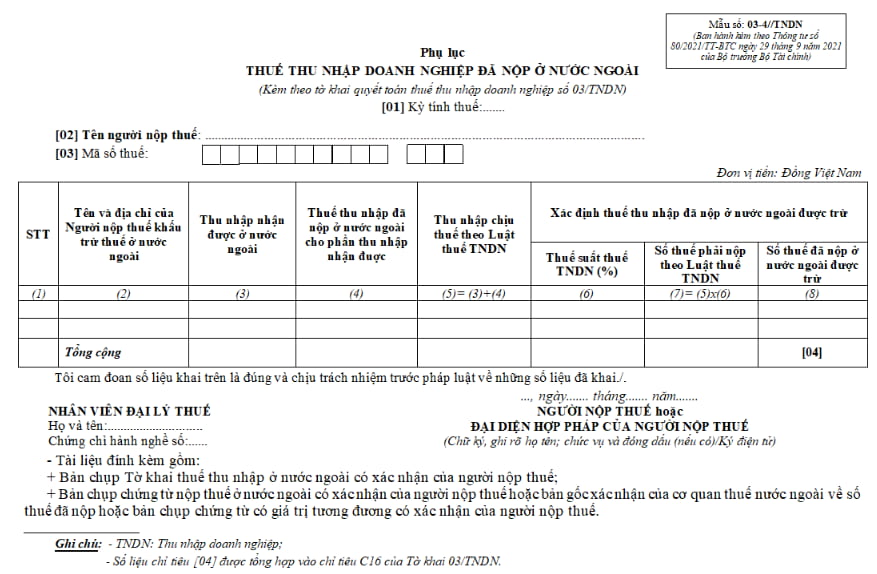

Trường hợp có thuế thu nhập doanh nghiệp đã nộp ở nước ngoài thì người nộp thuế phải nộp thêm Phụ lục mẫu số 03-4/TNDN kèm theo tờ khai thuế TNDN mẫu số 03/TNDN quy định tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC.

Mẫu số 03-4/TNDN có dạng như sau:

Tải mẫu số 03-4/TNDN tại đây: tải

>> Xem thêm: Hồ sơ khai thuế TNDN năm 2024 và Thời hạn nộp hồ sơ khai thuế TNDN

Hướng dẫn lập phụ lục tờ khai thuế đối với trường hợp có thuế TNDN đã nộp ở nước ngoài theo mẫu 03-4/TNDN?

Hướng dẫn lập phụ lục tờ khai thuế đối với trường hợp có thuế TNDN đã nộp ở nước ngoài theo mẫu 03-4/TNDN?

Số thuế thu nhập được trừ là số thuế thu nhập thực nộp tại nước ngoài đối với phần thu nhập được chia cho doanh nghiệp Việt Nam dựa trên các chứng từ nộp thuế nhưng không vượt quá số thuế thu nhập tính theo qui định của Luật thuế thu nhập doanh nghiệp 2008.

Số thuế thu nhập mà doanh nghiệp Việt Nam đầu tư ra nước ngoài được miễn, giảm đối với phần lợi nhuận được hưởng từ dự án đầu tư ở nước ngoài theo luật pháp của nước doanh nghiệp đầu tư cũng được trừ khi xác định số thuế TNDN phải nộp tại Việt Nam.

Trường hợp thu nhập nhận được từ nước ngoài đã ký Hiệp định tránh đánh thuế hai lần với Cộng hoà xã hội chủ nghĩa Việt Nam có quy định khác về cách xác định số thuế được trừ thì thực hiện theo quy định của Hiệp định đó.

Cơ sở kinh doanh xác định số thuế thu nhập đã nộp ở nước ngoài được trừ theo các nội dung cụ thể tại Phụ lục 03-4/TNDN ban hành kèm theo Tờ khai quyết toán thuế TNDN.

Chỉ tiêu [01]: Ghi rõ kỳ tính thuế năm phù hợp kỳ tính thuế trên tờ khai 03/TNDN.

Chỉ tiêu [02], [03]: NNT ghi tên và mã số thuế của người nộp thuế phù hợp thông tin trên tờ khai 03/TNDN. NNT khai thuế điện tử thì hệ thống Etax tự động hỗ trợ hiển thị thông tin này từ thông tin NNT kê khai trên tờ khai 03/TNDN.

Cột (1): NNT ghi số thứ tự theo từng khoản thu nhập nhận được ở nước ngoài.

Cột (2): NNT ghi thông tin tên và địa chỉ của Người nộp thuế khấu trừ thuế ở nước ngoài như thông tin công ty con, công ty liên kết ở nước ngoài.

Cột (3): NNT kê khai thu nhập nhận được ở nước ngoài là phần thu nhập mà NNT thực nhận chuyển về trong kỳ tính thuế.

Cột (4): NNT kê khai số thuế thu nhập đã nộp ở nước ngoài tương ứng với phần thu nhập nhận được đã kê khai ở cột (3).

Cột (5): NNT kê khai thu nhập chịu thuế theo Luật thuế TNDN . Chỉ tiêu cột (5) = cột (3) + cột (4).

Cột (6): NNT kê khai thuế suất thuế TNDN 20%.

Cột (7): NNT kê khai số thuế TNDN phải nộp theo Luật thuế TNDN. Chỉ tiêu (7) = (5) x (6).

Cột (8): NNT kê khai số thuế TNDN đã nộp ở nước ngoài được trừ trong kỳ tính thuế. Số thuế TNDN đã nộp ở nước ngoài được trừ không được vượt quá số thuế TNDN phải nộp theo Luật thuế TNDN được xác định tại cột (7). Tổng cộng cột (8) = chỉ tiêu [04] được tổng hợp lên chỉ tiêu [C16] trên tờ khai 03/TNDN.

Thuế thu nhập doanh nghiệp có được khấu trừ thuế không?

Căn cứ tại Điều 48 Thông tư 205/2013/TT-BTC có đề cập như sau:

Trường hợp một đối tượng cư trú của Việt Nam có thu nhập và đã nộp thuế tại Nước ký kết Hiệp định với Việt Nam, nếu tại Hiệp định, Việt Nam cam kết thực hiện biện pháp khấu trừ thuế thì khi đối tượng cư trú này kê khai thuế thu nhập tại Việt Nam, các khoản thu nhập đó sẽ được tính vào thu nhập chịu thuế tại Việt Nam theo quy định của pháp luật hiện hành về thuế ở Việt Nam và số tiền thuế đã nộp ở Nước ký kết sẽ được khấu trừ vào số thuế phải nộp tại Việt Nam.

Việc khấu trừ thuế thực hiện theo các nguyên tắc dưới đây:

- Thuế đã nộp ở Nước ký kết được khấu trừ là sắc thuế được quy định tại Hiệp định;

- Số thuế được khấu trừ không vượt quá số thuế phải nộp tại Việt Nam tính trên thu nhập từ Nước ký kết theo quy định pháp luật hiện hành về thuế ở Việt Nam nhưng cũng không được khấu trừ hoặc hoàn số thuế đã nộp cao hơn ở nước ngoài;

- Số thuế đã nộp ở Nước ký kết được khấu trừ là số thuế phát sinh trong thời gian thuộc năm tính thuế tại Việt Nam.

Đồng thời, căn cứ tại khoản 1 Điều 3 Thông tư 78/2014/TT-BTC (được sửa đổi, bổ sung Điều 1 Thông tư 96/2015/TT-BTC) hướng dẫn khấu trừ thuế TNDN như sau:

- Trường hợp khoản thu nhập từ dự án đầu tư tại nước ngoài đã chịu thuế thu nhập doanh nghiệp (hoặc một loại thuế có bản chất tương tự như thuế thu nhập doanh nghiệp) ở nước ngoài, khi tính thuế thu nhập doanh nghiệp phải nộp tại Việt Nam, doanh nghiệp Việt Nam đầu tư ra nước ngoài được trừ số thuế đã nộp ở nước ngoài hoặc đã được đối tác nước tiếp nhận đầu tư trả thay (kể cả thuế đối với tiền lãi cổ phần),

Tuy nhiên, số thuế được trừ không vượt quá số thuế thu nhập tính theo quy định của Luật thuế thu nhập doanh nghiệp 2008. Số thuế thu nhập doanh nghiệp Việt Nam đầu tư ra nước ngoài được miễn, giảm đối với phần lợi nhuận được hưởng từ dự án đầu tư ở nước ngoài theo luật pháp của nước doanh nghiệp đầu tư cũng được trừ khi xác định số thuế thu nhập doanh nghiệp phải nộp tại Việt Nam.

Căn cứ Điều 4 Thông tư 96/2015/TT-BTC sửa đổi, bổ sung Điều 6 Thông tư 78/2014/TT-BTC hướng dẫn về thuế thu nhập doanh nghiệp quy định các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế TNDN:

...

1. Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

b) Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

…

2. Các khoản chi không được trừ khi xác định thu nhập chịu thuế bao gồm:

…

2.37. Thuế giá trị gia tăng đầu vào đã được khấu trừ hoặc hoàn thuế; thuế giá trị gia tăng đầu vào của tài sản cố định là ô tô từ 9 chỗ ngồi trở xuống vượt mức quy định được khấu trừ theo quy định tại các văn bản pháp luật về thuế giá trị gia tăng; thuế thu nhập doanh nghiệp trừ trường hợp doanh nghiệp nộp thay thuế thu nhập doanh nghiệp của nhà thầu nước ngoài mà theo thỏa thuận tại hợp đồng nhà thầu, nhà thầu phụ nước ngoài, doanh thu nhà thầu, nhà thầu phụ nước ngoài nhận được không bao gồm thuế thu nhập doanh nghiệp; thuế thu nhập cá nhân trừ trường hợp doanh nghiệp ký hợp đồng lao động quy định tiền lương, tiền công trả cho người lao động không bao gồm thuế thu nhập cá nhân

Theo đó, khi doanh nghiệp đã chịu thuế thu nhập doanh nghiệp (hoặc một loại thuế có bản chất tương tự như thuế thu nhập doanh nghiệp) ở nước ngoài thì căn cứ vào hồ sơ, chứng từ chứng minh số thuế thu nhập đã nộp ở nước ngoài và khấu trừ vào số thuế TNDN phải nộp tại Việt Nam tương ứng phần doanh thu đã hạch toán tại Việt Nam.

Trường hợp doanh nghiệp không xác định được số thuế TNDN đã nộp ở nước ngoài được khấu trừ tại Việt Nam thì toàn bộ số thuế TNDN đã nộp ở nước ngoài được xác định là khoản chi không được trừ khi xác định thu nhập chịu thuế TNDN.

Nguyễn Trần Hoàng Quyên

Quý khách cần hỏi thêm thông tin về Thuế thu nhập doanh nghiệp có thể đặt câu hỏi tại đây.

- Nguyên tắc xác định chi phí phân phối - bán lẻ điện từ ngày 30/12/2024 theo Thông tư 26 như thế nào?

- Cơ quan nào có trách nhiệm điều tra sự cố, tai nạn tàu bay? Thẩm quyền tổ chức điều tra sự cố, tai nạn tàu bay được quy định như thế nào?

- Nhiệm vụ mua sắm tài sản, trang thiết bị là gì? Việc lập, tổng hợp dự toán kinh phí thực hiện nhiệm vụ mua sắm tài sản, trang thiết bị như thế nào?

- Quốc hội thông qua Luật Công chứng (sửa đổi)

- Thông tin sáp nhập các bộ ngành mới nhất? Sáp nhập các bộ ngành trung ương trong nhiệm kỳ tới theo Nghị quyết 18 như thế nào?