Quyết định ấn định thuế của cơ quan thuế được quy định như thế nào? Khi nào cơ quan thuế ra quyết định ấn định thuế?

Khi nào cơ quan thuế ra quyết định ấn định thuế?

Theo quy định tại Điều 14 Nghị định 126/2020/NĐ-CP thì người nộp thuế thuộc các trường hợp sau đây bị cơ quan thuế ấn định số tiền thuế phải nộp:

- Không đăng ký thuế theo quy định tại Điều 33 Luật Quản lý thuế.

- Không khai thuế hoặc kê khai thuế không đầy đủ, trung thực, chính xác theo quy định tại Điều 42 Luật Quản lý thuế.

- Không nộp bổ sung hồ sơ thuế theo yêu cầu của cơ quan quản lý thuế hoặc đã bổ sung hồ sơ thuế nhưng không đầy đủ, trung thực, chính xác các căn cứ tính thuế để xác định số thuế phải nộp.

- Không phản ánh hoặc phản ánh không đầy đủ, trung thực, chính xác số liệu trên sổ kế toán để xác định nghĩa vụ thuế.

- Không xuất trình sổ kế toán, hóa đơn, chứng từ và các tài liệu cần thiết liên quan đến việc xác định các yếu tố làm căn cứ tính thuế; xác định số tiền thuế phải nộp trong thời hạn quy định hoặc khi đã hết thời hạn kiểm tra thuế, thanh tra thuế tại trụ sở của người nộp thuế.

- Không chấp hành quyết định kiểm tra thuế trong thời hạn 10 ngày làm việc kể từ ngày ký quyết định, trừ trường hợp được hoãn thời gian kiểm tra theo quy định.

- Không chấp hành quyết định thanh tra thuế trong thời hạn 15 ngày kể từ ngày ký quyết định, trừ trường hợp được hoãn thời gian thanh tra theo quy định.

- Mua, bán, trao đổi và hạch toán giá trị hàng hóa, dịch vụ không theo giá trị giao dịch thông thường trên thị trường.

- Mua, trao đổi hàng hóa, dịch vụ sử dụng hóa đơn không hợp pháp, sử dụng không hợp pháp hóa đơn mà hàng hóa, dịch vụ là có thật theo xác định của cơ quan có chức năng điều tra, thanh tra, kiểm tra và đã được kê khai doanh thu, chi phí tính thuế.

- Có dấu hiệu bỏ trốn hoặc phát tán tài sản để không thực hiện nghĩa vụ thuế.

- Thực hiện các giao dịch không đúng với bản chất kinh tế, không đúng thực tế phát sinh nhằm mục đích giảm nghĩa vụ thuế của người nộp thuế.

- Không tuân thủ quy định về nghĩa vụ kê khai, xác định giá giao dịch liên kết hoặc không cung cấp thông tin theo quy định về quản lý thuế đối với doanh nghiệp có phát sinh giao dịch liên kết.

Quyết định ấn định thuế của cơ quan thuế được quy định như thế nào? Khi nào cơ quan thuế ra quyết định ấn định thuế?

Ai có thẩm quyền ra quyết định ấn định thuế?

Theo quy định tại khoản 1 Điều 16 Nghị định 126/2020/NĐ-CP về nội dung này như sau:

Thẩm quyền, thủ tục, quyết định ấn định thuế

1. Thẩm quyền ấn định thuế

Tổng cục trưởng Tổng cục Thuế; Cục trưởng Cục Thuế; Chi cục trưởng Chi cục Thuế có thẩm quyền ấn định thuế.

...

Theo đó, những người sau đây có thẩm quyền ấn định thuế gồm:

- Tổng cục trưởng Tổng cục Thuế

- Cục trưởng Cục Thuế

- Chi cục trưởng Chi cục Thuế

Quyết định ấn định thuế của cơ quan thuế được quy định như thế nào?

Căn cứ tại khoản 3 Điều 16 Nghị định 126/2020/NĐ-CP về quyết định ấn định thuế của cơ quan thuế như sau:

Thẩm quyền, thủ tục, quyết định ấn định thuế

...

3. Quyết định ấn định thuế

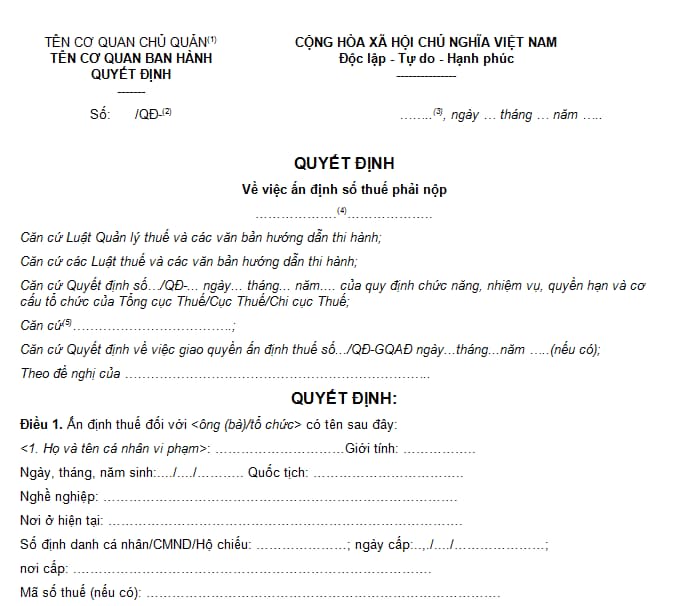

a) Khi ấn định thuế cơ quan thuế phải ban hành quyết định ấn định thuế theo Mẫu số 01/AĐT tại Phụ lục III ban hành kèm theo Nghị định này, đồng thời gửi cho người nộp thuế trong thời hạn 03 ngày làm việc kể từ khi ký quyết định ấn định thuế;

Trường hợp người nộp thuế thuộc diện nộp thuế theo thông báo của cơ quan thuế thì cơ quan thuế không phải ban hành quyết định ấn định thuế theo quy định tại khoản này.

b) Người nộp thuế phải nộp số tiền thuế ấn định theo quyết định xử lý về thuế của cơ quan quản lý thuế. Trường hợp người nộp thuế không đồng ý với số thuế do cơ quan thuế ấn định thì người nộp thuế vẫn phải nộp số thuế đó, đồng thời có quyền yêu cầu cơ quan thuế giải thích hoặc khiếu nại, khởi kiện về việc ấn định thuế.

Trong đó, quyết định ấn định thuế của cơ quan thuế được thực hiện theo Mẫu số 01/AĐT tại Phụ lục III ban hành kèm theo Nghị định này như sau:

Xem quyết định ấn định thuế của cơ quan thuế tại đây

Như vậy, khi ấn định thuế thì cơ quan thuế phải ban hành quyết định ấn định thuế theo trên, đồng thời gửi cho người nộp thuế trong thời hạn 03 ngày làm việc kể từ khi ký quyết định ấn định thuế;

- Trường hợp người nộp thuế thuộc diện nộp thuế theo thông báo của cơ quan thuế thì cơ quan thuế không phải ban hành quyết định ấn định thuế theo quy định tại khoản này.

- Người nộp thuế phải nộp số tiền thuế ấn định theo quyết định xử lý về thuế của cơ quan quản lý thuế.

Trường hợp người nộp thuế không đồng ý với số thuế do cơ quan thuế ấn định thì người nộp thuế vẫn phải nộp số thuế đó, đồng thời có quyền yêu cầu cơ quan thuế giải thích hoặc khiếu nại, khởi kiện về việc ấn định thuế.

Việc ấn định thuế được thực hiện theo thủ tục như thế nào?

Theo quy định tại khoản 2 Điều 16 Nghị định 126/2020/NĐ-CP về thủ tục ấn định thuế như sau:

- Khi ấn định thuế, cơ quan thuế thông báo bằng văn bản cho người nộp thuế về việc ấn định thuế và ban hành quyết định ấn định thuế. Quyết định ấn định thuế phải nêu rõ lý do ấn định thuế, căn cứ ấn định thuế, số tiền thuế ấn định, thời hạn nộp tiền thuế.

- Trường hợp cơ quan thuế thực hiện ấn định thuế qua kiểm tra thuế, thanh tra thuế thì lý do ấn định thuế, căn cứ ấn định thuế, số tiền thuế ấn định, thời hạn nộp tiền thuế phải được ghi trong biên bản kiểm tra thuế, thanh tra thuế, quyết định xử lý về thuế của cơ quan thuế.

- Trường hợp người nộp thuế bị ấn định thuế theo quy định thì cơ quan thuế xử phạt vi phạm hành chính và tính tiền chậm nộp tiền thuế theo quy định của pháp luật.

Nguyễn Trần Hoàng Quyên

Quý khách cần hỏi thêm thông tin về Ấn định thuế có thể đặt câu hỏi tại đây.

- Thay thế tờ khai hải quan bằng chứng từ trong hồ sơ hải quan được không? Thời hạn nộp chứng từ có liên quan thuộc hồ sơ hải quan?

- Điều dưỡng hạng 4 phải tốt nghiệp trình độ gì? Mã số chức danh nghề nghiệp điều dưỡng hạng 4? Hệ số lương của điều dưỡng hạng 4?

- Mẫu đề cương báo cáo nội dung về công tác thanh tra định kỳ mới nhất? Có bao nhiêu nguyên tắc hoạt động thanh tra?

- Trong chiến dịch Đông Xuân 1953 1954 Liên quân Việt Lào giải phóng thị xã Thà Khẹt vào thời gian nào?

- Có được trừ ngày nghỉ phép năm vào lịch nghỉ Tết âm lịch của người lao động tại các doanh nghiệp không?