Tiền cấp quyền khai thác khoáng sản có được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN?

- Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế?

- Phương pháp tính, mức thu tiền và tiền cấp quyền khai thác khoáng sản?

- Hướng dẫn xử lý các trường hợp phát sinh trong thực tiễn về chi tiền cấp quyền khai thác khoáng sản?

- Tiền cấp quyền khai thác khoáng sản có được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN?

Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế?

Tại điểm 2.34 khoản 2 Điều 6 Thông tư 78/2014/TT-BTC (được sửa đổi tại Thông tư 96/2015/TT-BTC) quy định về khoản chi không được trừ như sau:

Số tiền cấp quyền khai thác khoáng sản vượt mức thực tế phát sinh của năm.

Trường hợp nộp một lần, mức thực tế phát sinh của năm được xác định trên cơ sở tổng số tiền cấp quyền khai thác khoáng sản phân bổ cho số năm khai thác còn lại. Trường hợp nộp hàng năm, mức thực tế phát sinh là số tiền cấp quyền khai thác khoáng sản của năm mà doanh nghiệp đã nộp Ngân sách Nhà nước.

Công văn 2571/TCT-CS năm 2022 quy định việc thực hiện theo quy định nêu trên có phát sinh vướng mắc đối với trường hợp nộp tiền cấp quyền khai thác khoáng sản hàng năm do doanh nghiệp phải hoàn thành việc nộp vào nửa đầu thời hạn cấp phép nên trong những năm thuộc nửa cuối thời hạn cấp phép doanh nghiệp không phát sinh khoản tiền nộp ngân sách nhà nước để tính vào chi phí được trừ, trong khi những năm đầu thì phát sinh chi phí lớn.

Tiền cấp quyền khai thác khoáng sản có được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN? (Hình từ internet)

Phương pháp tính, mức thu tiền và tiền cấp quyền khai thác khoáng sản?

Tại khoản 4 Điều 12 Nghị định 67/2019/NĐ-CP quy định về phương pháp tính, mức thu tiền cấp quyền khai thác khoáng sản quy định như sau:

- Tiền cấp quyền khai thác khoáng sản tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN xác định bằng tổng số tiền cấp quyền khai thác khoáng sản phải nộp phân bổ cho số năm khai thác. Điều kiện xác định khoản chi được trừ thực hiện theo quy định của Luật thuế thu nhập doanh nghiệp.

Ngày 26/11/2019, Bộ Tài chính đã có Công văn 14343/BTC-TCT gửi các Bộ ngành, Phòng Thương mại và Công nghiệp Việt Nam lấy ý kiến dự thảo Thông tư sửa đổi, bổ sung một số điều của Thông tư 78/2014/TT-BTC. Căn cứ quy định của Nghị định số 67/2019/NĐ-CP nêu trên, tại dự thảo Thông tư có nội dung hướng dẫn về tiền cấp quyền khai thác khoáng sản không được trừ khi xác định thu nhập chịu thuế TNDN như sau:

- Số tiền cấp quyền khai thác khoáng sản vượt mức thực tế phát sinh của năm.

- Tiền cấp quyền khai thác khoáng sản tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN xác định bằng tổng số tiền cấp quyền khai thác khoáng sản phải nộp phân bổ đều cho số năm khai thác.

Theo Công văn 2571/TCT-CS năm 2022 đưa ra ý kiến trên thực tế việc khai thác khoáng sản của doanh nghiệp theo các giấy phép có thể phát sinh các yếu tố chủ quan, khách quan dẫn đến việc doanh nghiệp nộp chậm tiền cấp quyền vào ngân sách nhà nước (do cơ quan tài nguyên môi trường ban hành Quyết định bao gồm số tiền cấp quyền của các năm trước, do doanh nghiệp không nộp đúng hạn theo thông báo của cơ quan thuế...).

Bên cạnh đó, trong quá trình thực hiện có phát sinh việc cơ quan nhà nước có thẩm quyền điều chỉnh số tiền cấp quyền phải nộp của một số năm hoặc của toàn bộ số năm khai thác hoặc gia hạn thời gian khai thác dẫn đến tổng số tiền cấp quyền khai thác khoáng sản doanh nghiệp phải nộp thay đổi.

Hướng dẫn xử lý các trường hợp phát sinh trong thực tiễn về chi tiền cấp quyền khai thác khoáng sản?

Căn cứ quy định tại Điều 9 Luật Thuế Thu nhập doanh nghiệp và khoản 4 Điều 12 Nghị định 67/2019/NĐ-CP, để hướng dẫn bao quát các trường hợp phát sinh trong thực tiễn, Tổng cục Thuế đề xuất sửa đổi, bổ sung khoản 2.34 Điều 6 Thông tư số 78/2014/TT-BTC theo hướng:

- Trường hợp doanh nghiệp nếu có hạch toán số tiền cấp quyền khai thác khoáng sản vượt mức thực tế phát sinh của năm thì số tiền vượt mức thực tế phát sinh sẽ không được trừ khi xác định thu nhập chịu thuế TNDN.

Số tiền cấp quyền khai thác khoáng sản thực tế phát sinh của năm được xác đính theo cách thức phân bổ theo số năm khai thác tương ứng theo từng phương thức thu, nộp tiền cấp quyền khai thác khoáng sản (nộp một lần và nộp nhiều lần).

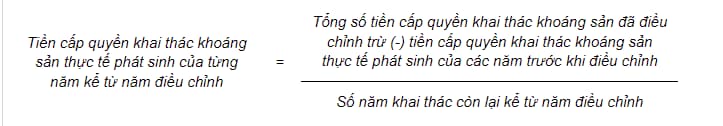

- Khi có sự điều chỉnh của cơ quan nhà nước có thẩm quyền dẫn đến thay đổi tổng số tiền cấp quyền khai thác khoáng sản doanh nghiệp phải nộp thì tổng số tiền cấp quyền khai thác khoáng sản sau điều chỉnh còn lại chưa phân bổ sẽ phân bổ cho số năm khai thác còn lại kể từ năm có quyết định điều chỉnh của cơ quan nhà nước có thẩm quyền.

- Số tiền cấp quyền khai thác khoáng sản thực tế phát sinh của năm xác định theo nguyên tắc phân bổ nêu trên được tính vào chi phí được trừ vào kỳ tính thuế doanh nghiệp thực nộp, có chứng từ nộp ngân sách nhà nước.

Trường hợp, nếu trong cùng một kỳ tính thuế, doanh nghiệp vừa nộp tiền cấp quyền khai thác khoáng sản phân bổ còn nợ của các kỳ trước, vừa nộp số phân bổ của năm hiện tại thì tính vào chi phí theo thứ tự phần nộp cho khoản nợ trước, phần nộp cho khoản phát sinh của năm hiện tại sau.

Tiền cấp quyền khai thác khoáng sản có được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN?

Căn cứ Công văn 2571/TCT-CS năm 2022, nội dung sửa đổi, bổ sung cụ thể về việc không tính vào chi phí được trừ đối với tiền cấp quyền khai thác khoáng sản tại khoản 2.34 Điều 6 Thông tư số 78/2014/TT-BTC như sau:

Số tiền cấp quyền khai thác khoáng sản vượt mức thực tế phát sinh của năm.

Trường hợp nộp một lần bằng 100% tổng số tiền cấp quyền khai thác khoáng sản, số tiền cấp quyền khai thác khoáng sản thực tế phát sinh của năm xác định bằng tổng tiền cấp quyền khai thác khoáng sản phải nộp phân bổ đều cho số năm khai thác trên giấy phép.

Trường hợp nộp nhiều lần, tiền cấp quyền khai thác khoáng sản thực tế phát sinh của năm thứ nhất là tiền cấp quyền khai thác khoáng sản lần đầu phải nộp theo quy định tại điểm a khoản 2 Điều 9 Nghị định số 67/2019/NĐ-CP; tiền cấp quyền khai thác khoáng sản thực tế phát sinh của năm kể từ năm thứ hai trở đi là tiền cấp quyền khai thác khoáng sản phải nộp còn lại phân bổ đều cho số năm khai thác còn lại.

Trường hợp cơ quan nhà nước có thẩm quyền điều chỉnh số tiền cấp quyền khai thác khoáng sản thì tiền cấp quyền khai thác khoáng sản thực tế phát sinh của từng năm kể từ năm điều chỉnh được xác định như sau:

Điều kiện để tính vào chi phí được trừ đối với tiền cấp quyền khai thác khoáng sản thực hiện theo quy định của Luật Thuế thu nhập doanh nghiệp, trong đó điều kiện có hóa đơn, chứng từ hợp pháp theo quy định của pháp luật là thông báo nộp tiền cấp quyền khai thác khoáng sản do cơ quan thuế ban hành và chứng từ nộp ngân sách nhà nước.

Trường hợp doanh nghiệp chậm nộp tiền cấp quyền khai thác khoáng sản của các kỳ tính thuế trước thì khi nộp sẽ tính vào chi phí được trừ của kỳ tính thuế TNDN mà doanh nghiệp thực hiện nộp tiền vào ngân sách nhà nước.

Trong cùng một kỳ tính thuế, doanh nghiệp vừa nộp tiền cấp quyền khai thác khoáng sản thực tế phát sinh của các năm trước còn nợ, vừa nộp số thực tế phát sinh của năm hiện tại thì tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN theo thứ tự phần nộp cho khoản nợ tính trước, phần nộp cho khoản phát sinh của năm hiện tại tính sau.

Cù Thị Bích Hiền

Quý khách cần hỏi thêm thông tin về Khoản chi được trừ khi xác định thu nhập chịu thuế có thể đặt câu hỏi tại đây.

- Tải Mẫu 3 213 phiếu xin ý kiến nơi cư trú? Đối tượng nào sử dụng Mẫu 3 213 phiếu xin ý kiến nơi cư trú?

- Khoảng cách an toàn giữa hai xe khi tham gia giao thông trên đường bộ từ 01 01 2025 là bao nhiêu?

- Lịch nghỉ Tết Âm lịch 2025 của cán bộ công chức viên chức chính thức kéo dài 9 ngày liên tục ra sao?

- Nội dung báo cáo kế hoạch đầu tư công hằng năm vốn ngân sách nhà nước gồm những gì? Thời gian nộp báo cáo?

- Giải pháp tinh gọn bộ máy nhà nước nêu tại Nghị quyết 18 Ban Chấp hành Trung ương khóa XII thế nào?