Cá nhân kinh doanh khai sai căn cứ tính thuế không bị xử phạt hành chính trong trường hợp nào theo quy định?

Cá nhân kinh doanh khai sai căn cứ tính thuế không bị xử phạt hành chính trong trường hợp nào?

Căn cứ theo quy định tại khoản 3 Điều 9 Nghị định 125/2020/NĐ-CP về các trường hợp không xử phạt vi phạm hành chính về thuế, hóa đơn như sau:

Những trường hợp không xử phạt vi phạm hành chính về thuế, hóa đơn

...

3. Không xử phạt vi phạm hành chính về thuế đối với trường hợp khai sai, người nộp thuế đã khai bổ sung hồ sơ khai thuế và đã tự giác nộp đủ số tiền thuế phải nộp trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế hoặc trước thời điểm cơ quan thuế phát hiện không qua thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế hoặc trước khi cơ quan có thẩm quyền khác phát hiện.

...

Như vậy, theo quy định trên, các nhân kinh doanh khai sai căn cứ tính thuế không bị xử phạt hành chính khi đã khai bổ sung hồ sơ khai thuế, đã tự giác nộp đủ số tiền thuế và nộp vào một trong các thời điểm sau:

- Trước khi cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

- Trước khi cơ quan thuế phát hiện không qua thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế.

- Trước khi cơ quan có thẩm quyền khác phát hiện.

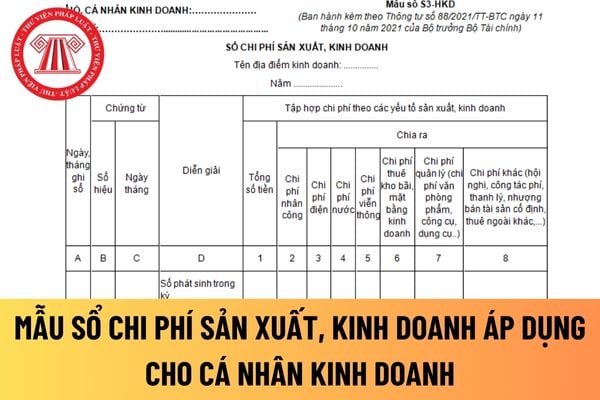

Cá nhân kinh doanh khai sai căn cứ tính thuế không bị xử phạt hành chính trong trường hợp nào? (Hình từ Internet)

Cá nhân kinh doanh khai sai căn cứ tính thuế không dẫn đến thiếu số tiền thuế phải nộp bị xử phạt bao nhiêu?

Tại khoản 3 Điều 16 Nghị định 125/2020/NĐ-CP có quy định như sau:

Xử phạt hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn

...

3. Trường hợp người nộp thuế có hành vi khai sai theo quy định tại điểm a, b, d khoản 1 Điều này nhưng không dẫn đến thiếu số thuế phải nộp, tăng số thuế được miễn, giảm hoặc chưa được hoàn thuế thì không bị xử phạt theo quy định tại Điều này mà xử phạt theo quy định tại khoản 3 Điều 12 Nghị định này.

Dẫn chiếu đến khoản 3 Điều 12 Nghị định 125/2020/NĐ-CP thì mức xử phạt hành chính đối với cá nhân kinh doanh khai sai căn cứ tính thuế không dẫn đến thiếu số tiền thuế phải nộp như sau:

Xử phạt hành vi khai sai, khai không đầy đủ các nội dung trong hồ sơ thuế không dẫn đến thiếu số tiền thuế phải nộp hoặc không dẫn đến tăng số tiền thuế được miễn, giảm, hoàn

...

3. Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng đối với một trong các hành vi sau đây:

a) Khai sai, khai không đầy đủ các chỉ tiêu liên quan đến xác định nghĩa vụ thuế trong hồ sơ thuế;

b) Hành vi quy định tại khoản 3 Điều 16; khoản 7 Điều 17 Nghị định này.

4. Biện pháp khắc phục hậu quả:

a) Buộc khai lại và nộp bổ sung các tài liệu trong hồ sơ thuế đối với hành vi quy định tại khoản 1, 2 và điểm a khoản 3 Điều này;

b) Buộc điều chỉnh lại số lỗ, số thuế giá trị gia tăng đầu vào được khấu trừ chuyển kỳ sau (nếu có) đối với hành vi quy định tại khoản 3 Điều này.

Như vậy, cá nhân kinh doanh khai sai căn cứ tính thuế những không dẫn đến thiếu số tiền thuế phải nộp thì bị xử phạt hành chính số tiền từ 5.000.000 đồng đến 8.000.000 đồng.

Đồng thời, buộc khai lại và nộp bổ sung các tài liệu trong hồ sơ thuế và điều chỉnh lại số lỗ, số thuế giá trị gia tăng đầu vào được khấu trừ chuyển kỳ sau (nếu có).

Lưu ý: Mức phạt tiền áp dụng đối với tổ chức. Đối với cùng một hành vi vi phạm thì mức phạt tiền đối với tổ chức bằng 02 lần mức phạt tiền đối với cá nhân (khoản 4 Điều 7 Nghị định 125/2020/NĐ-CP)

Cá nhân kinh doanh dựa theo những căn cứ nào để xác định số thuế phải nộp?

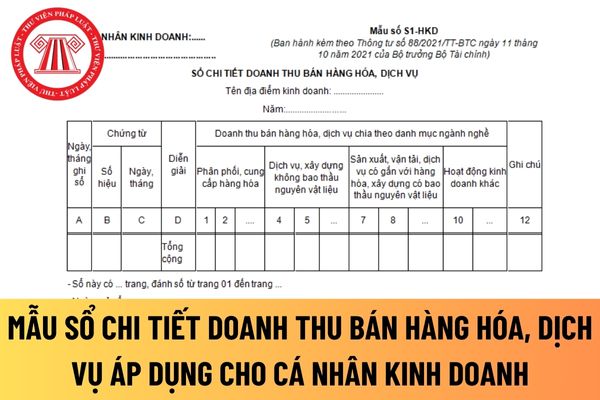

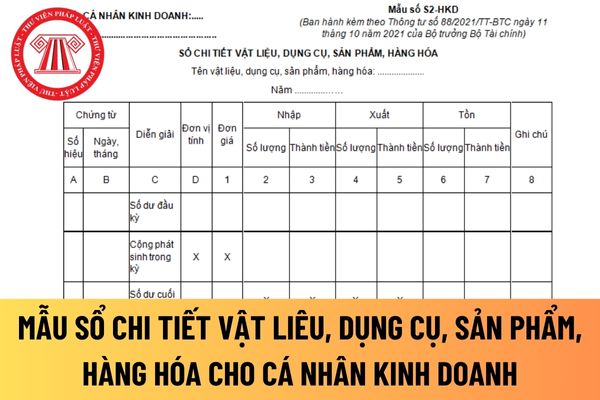

Căn cứ vào khoản 3 Điều 10 Thông tư 40/2021/TT-BTC thì cá nhân xác định số thuế phải nộp như sau:

(1) Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ thuế GTGT

(2) Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN x Tỷ lệ thuế TNCN

Trong đó:

Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN theo hướng dẫn tại khoản 1 Điều 10 Thông tư 40/2021/TT-BTC bao gồm:

- Thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ, bao gồm cả các khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, chi hỗ trợ bằng tiền hoặc không bằng tiền; các khoản trợ giá, phụ thu, phụ trội, phí thu thêm được hưởng theo quy định;

- Các khoản bồi thường vi phạm hợp đồng, bồi thường khác (chỉ tính vào doanh thu tính thuế TNCN);

- Doanh thu khác mà cá nhân kinh doanh được hưởng không phân biệt đã thu được tiền hay chưa thu được tiền.

Tỷ lệ thuế GTGT và tỷ lệ thuế TNCN theo hướng dẫn tại Phụ lục I ban hành kèm Thông tư 40/2021/TT-BTC.

Bên cạnh đó, tại điểm b khoản 2 Điều 10 Thông tư 40/2021/TT-BTC có quy định như sau:

- Trường hợp cá nhân kinh doanh hoạt động nhiều lĩnh vực, ngành nghề thì thực hiện khai và tính thuế theo tỷ lệ thuế tính trên doanh thu áp dụng đối với từng lĩnh vực, ngành nghề.

- Trường hợp cá nhân kinh doanh không xác định được doanh thu tính thuế của từng lĩnh vực, ngành nghề hoặc xác định không phù hợp với thực tế kinh doanh thì cơ quan thuế thực hiện ấn định doanh thu tính thuế của từng lĩnh vực, ngành nghề theo quy định của pháp luật về quản lý thuế.

Trịnh Lê Vy

Quý khách cần hỏi thêm thông tin về Cá nhân kinh doanh có thể đặt câu hỏi tại đây.

- Đề minh họa môn Địa lý thi đánh giá năng lực Đại học Sư phạm Hà Nội 2025 (HSA) có đáp án thế nào?

- Mẫu Điều lệ hội từ ngày 26/11/2024 như thế nào? Tải về mẫu Điều lệ hội mới nhất theo Nghị định 126?

- Việc khám nơi cất giấu tài liệu liên quan đến hành vi trốn thuế được tiến hành khi nào? Quyết định bởi ai?

- Giải pháp ngăn chặn phòng chống gian lận bán hóa đơn trái phép theo yêu cầu mới nhất Tổng Cục thuế?

- Mẫu báo cáo thành tích công đoàn 2024 dành cho cá nhân đối với Chuyên đề Văn hóa thể thao?