Mẫu đơn đề nghị gia hạn nộp thuế thu nhập doanh nghiệp mới nhất hiện nay? Thời gian gia hạn nộp thuế?

Mẫu đơn đề nghị gia hạn nộp thuế thu nhập doanh nghiệp mới nhất hiện nay?

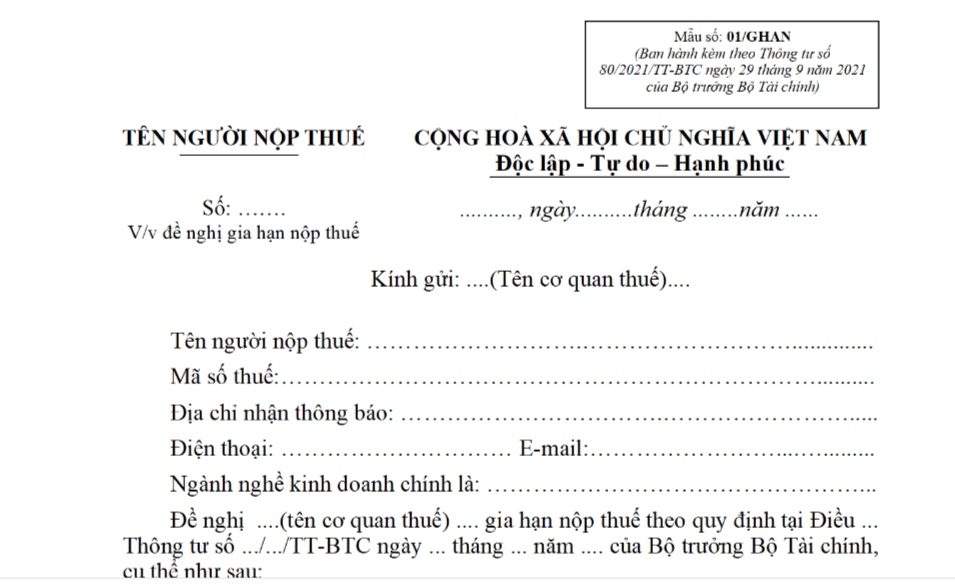

Căn cứ Mục 3 Phụ lục I Danh mục mẫu biểu gia hạn nộp thuế ban hành kèm theo Thông tư 80/2021/TT-BTC quy định như sau:

1 | 01/GHAN | Văn bản đề nghị gia hạn nộp thuế |

2 | 02/GHAN | Quyết định về việc gia hạn nộp thuế |

3 | 03/GHAN | Thông báo về việc không chấp thuận gia hạn nộp thuế |

Như vậy, mẫu đơn đề nghị gia hạn nộp thuế thu nhập doanh nghiệp được quy định theo mẫu số 01/GHAN ban hành kèm theo Thông tư 80/2021/TT-BTC.

TẢI VỀ mẫu đơn đề nghị gia hạn nộp thuế thu nhập doanh nghiệp tại đây.

Mẫu đơn đề nghị gia hạn nộp thuế thu nhập doanh nghiệp mới nhất hiện nay? (Hình từ Internet)

Thời gian gia hạn nộp thuế thu nhập doanh nghiệp tối đa là bao lâu?

Thời gian gia hạn nộp thuế thu nhập doanh nghiệp được quy định tại khoản 3 Điều 62 Luật Quản lý thuế 2019 như sau:

Gia hạn nộp thuế

1. Việc gia hạn nộp thuế được xem xét trên cơ sở đề nghị của người nộp thuế thuộc một trong các trường hợp sau đây:

a) Bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật này;

b) Phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh.

2. Người nộp thuế thuộc trường hợp được gia hạn nộp thuế quy định tại khoản 1 Điều này được gia hạn nộp thuế một phần hoặc toàn bộ tiền thuế phải nộp.

3. Thời gian gia hạn nộp thuế được quy định như sau:

a) Không quá 02 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp quy định tại điểm a khoản 1 Điều này;

b) Không quá 01 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp quy định tại điểm b khoản 1 Điều này.

4. Người nộp thuế không bị phạt và không phải nộp tiền chậm nộp tính trên số tiền nợ thuế trong thời gian gia hạn nộp thuế.

5. Thủ trưởng cơ quan quản lý thuế quản lý trực tiếp căn cứ hồ sơ gia hạn nộp thuế để quyết định số tiền thuế được gia hạn, thời gian gia hạn nộp thuế.

Như vậy, thời gian gia hạn nộp thuế thu nhập doanh nghiệp được quy định cụ thể như sau:

(1) Người nộp thuế được gia hạn nộp thuế thu nhập doanh nghiệp không quá 02 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng;

(2) Người nộp thuế được gia hạn nộp thuế thu nhập doanh nghiệp không quá 01 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh.

Lưu ý: Người nộp thuế được gia hạn nộp thuế thu nhập doanh nghiệp một phần hoặc toàn bộ tiền thuế phải nộp.

Trong khoảng thời gian được gia hạn nộp thuế thu nhập doanh nghiệp thì người nộp thuế không bị phạt và không phải nộp tiền chậm nộp tính trên số tiền nợ thuế.

Số tiền được gia hạn nộp thuế thu nhập doanh nghiệp được xác định như thế nào?

Căn cứ khoản 3 Điều 24 Thông tư 80/2021/TT-BTC quy định, số tiền được gia hạn nộp thuế thu nhập doanh nghiệp được xác định như sau:

(1) Đối với người nộp thuế gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ thì số tiền thuế được gia hạn nộp thuế thu nhập doanh nghiệp là số tiền thuế nợ tính đến thời điểm người nộp thuế gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ nhưng không vượt quá giá trị vật chất bị thiệt hại sau khi trừ các khoản được bồi thường, bảo hiểm theo quy định (nếu có).

(2) Đối với người nộp thuế gặp trường hợp bất khả kháng khác thì số tiền thuế được gia hạn nộp thuế thu nhập doanh nghiệp là số tiền thuế nợ tính đến thời điểm người nộp thuế gặp trường hợp bất khả kháng khác, nhưng không vượt quá giá trị vật chất bị thiệt hại sau khi trừ các khoản được bồi thường, bảo hiểm theo quy định (nếu có).

(3) Đối với trường hợp người nộp thuế phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền thì số tiền thuế được gia hạn là số tiền thuế nợ tính đến thời điểm người nộp thuế bắt đầu ngừng hoạt động sản xuất kinh doanh để thực hiện di dời, nhưng không vượt quá chi phí thực hiện di dời và thiệt hại do phải di dời gây ra sau khi trừ đi các khoản được hỗ trợ, đền bù thiệt hại theo quy định.

Chi phí di dời không bao gồm chi phí xây dựng cơ sở sản xuất kinh doanh mới.

Trường hợp cơ quan có thẩm quyền phát hiện người nộp thuế không thực hiện di dời thì người nộp thuế phải nộp số tiền thuế đã được gia hạn và tiền chậm nộp tính trên số tiền thuế đã được gia hạn nộp thuế.

Nguyễn Thị Hậu

Quý khách cần hỏi thêm thông tin về Thuế thu nhập doanh nghiệp có thể đặt câu hỏi tại đây.

- Công đoàn Việt Nam là tổ chức gì? Thành viên hợp danh của công ty hợp danh được kết nạp vào Công đoàn Việt Nam không?

- Mục đích của đổi mới công nghệ là gì? 04 mục tiêu của chương trình Đổi mới công nghệ quốc gia là gì?

- Content về ngày 20 11 sáng tạo, thu hút? Ngày Nhà giáo Việt Nam 20 11 2024 thứ mấy, ngày mấy âm lịch?

- Ngày 18 tháng 11 là ngày gì? Ngày 18 tháng 11 là thứ mấy? Ngày 18 tháng 11 có phải ngày nghỉ lễ, tết của người lao động không?

- Mẫu Công văn đề xuất xếp loại chất lượng chi bộ, tập thể lãnh đạo và đảng viên mới nhất là mẫu nào?