Phạt chênh lệch chỉ tiêu trên tờ khai thuế GTGT với bảng kê hóa đơn trên trang web hóa đơn điện tử như thế nào?

Thực hiện kê khai bổ sung thuế GTGT như thế nào?

Căn cứ tại Luật Quản lý thuế 2019 và Nghị định 126/2020/NĐ-CP quy định về kê khai bổ sung thuế GTGT như sau:

- Trường hợp chỉ làm tăng hoặc giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau thì phải kê khai vào kỳ tính thuế hiện tại

- Còn lại, các trường hợp khác, sai, sót đều cần phải được kê khai điều chỉnh, bổ sung kỳ tính thuế đã có sai sót.

- Về thời điểm phát hiện sai sót, mọi trường hợp phát hiện kê khai sai sau khi đã nộp tờ khai lần đầu đều được xác định là kê khai bổ sung.

Áp dụng như sau:

Sai sót | Chỉ tiêu tờ khai | Thủ tục |

Sai sót không làm ảnh hưởng đến tiền thuế phải nộp, tiền thuế được khấu trừ | Sai chỉ tiêu [23]: Giá trị hàng hóa mua vào [29],[30],[32],[32a]: Doanh thu hàng hóa, dịch vụ bán ra chịu thuế suất GTGT 0%; Doanh thu hàng hóa dịch vụ bán ra chịu thuế suất GTGT 5%; Doanh thu hàng hóa dịch vụ bán ra chịu thuế suất GTGT 10%; Doanh thu hàng hóa dịch vụ bán ra không tính thuế | Chỉ phải nộp Bản giải trình khai bổ sung và các tài liệu có liên quan, không phải nộp Tờ khai bổ sung. |

Nếu ảnh hưởng của khai bổ sung dẫn đến tăng số thuế phải nộp hoặc giảm số thuế đã được hoàn của kỳ gốc | Sai sót làm tăng, giảm chỉ tiêu [40] | Lập Tờ khai bổ sung, Bản giải trình: Tại tờ khai của kỳ bị sai: - Điều chỉnh thuế GTGT đầu vào trên chỉ tiêu [23], [24], [25] về số đúng kèm KHBS - Điều chỉnh chỉ tiêu: [29], [30], [31], [32], [33] về số đúng kèm KHBS Phải nộp đủ số tiền thuế thiếu và tiền chậm nộp Nếu chỉ tiêu [40] "KHBS" <0: Theo dõi bù trừ với thuế phải nộp kỳ sau. |

Nếu ảnh hưởng của khai bổ sung chỉ làm tăng hoặc giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau của kỳ gốc | Sai sót chỉ làm ảnh hưởng tăng, giảm chỉ tiêu [43] | Lập Tờ khai bổ sung, Bản giải trình: Tại tờ khai của kỳ bị sai: - Điều chỉnh thuế GTGT đầu vào trên chỉ tiêu [23], [24], [25] về số đúng kèm KHBS - Điều chỉnh chỉ tiêu: [29], [30], [31], [32], [33] về số đúng kèm KHBS Trên tờ khai của kỳ phát hiện: - Nếu chỉ tiêu [43] "KHBS" >0: Kê khai chênh lệch tăng vào chỉ tiêu [38] của kỳ phát hiện. - Nếu chỉ tiêu [43] "KHBS" <0: Kê khai chênh lệch giảm vào chỉ tiêu [37] của kỳ phát hiện. |

Lưu ý: Phải đảm bảo chỉ tiêu [22] kỳ này bằng chỉ tiêu [43] của tờ khai chính thức kỳ trước liên kề mà không điều chỉnh lũy kế các tờ khai.

Xem thêm: Hủy nhầm hóa đơn điện tử và đã gửi mẫu 04/SS thì xử lý như thế nào?

Phạt chênh lệch chỉ tiêu trên tờ khai thuế GTGT với bảng kê hóa đơn trên trang web hóa đơn điện tử như thế nào?

Một số lưu ý khi khai mẫu 01/GTGT?

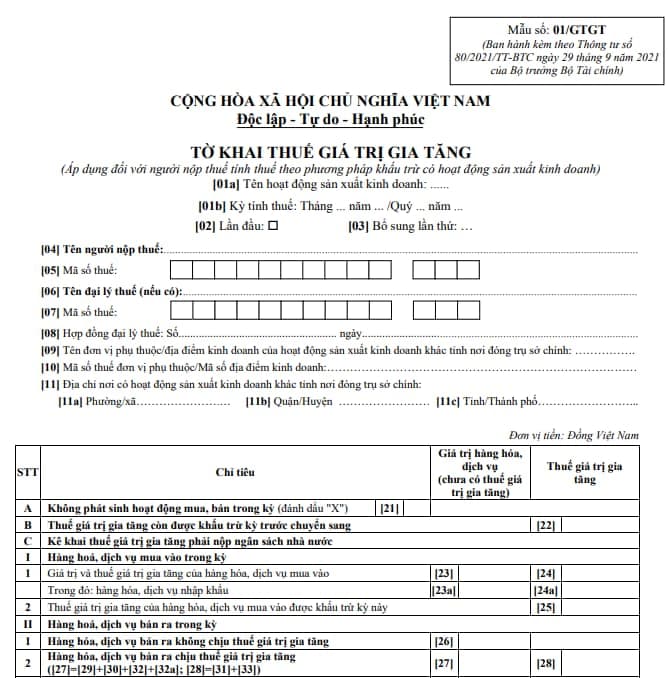

Mẫu tờ khai thuế GTGT mới nhất hiện nay được quy định tại Mẫu số 01/GTGT tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

Tải về tờ khai thuế 01/GTGT: tải.

Xem hướng dẫn lập mẫu tờ khai thuế GTGT tại đây.

Một số lưu ý khi khai mẫu 01/GTGT:

1- Chỉ tiêu [22]: Thuế còn được khấu trừ kỳ trước chuyển sang

Hệ thống tự động chuyển chỉ tiêu [43] của kỳ trước chuyển sang Chỉ tiêu [22] kỳ này. Không được thay đổi số liệu mang sang kể cả trường hợp có khai bổ sung các kỳ khai trước làm thay đổi số liệu chỉ tiêu [43].

2- Chi tiêu [25]: Thuế được khấu trừ kỳ này:

Bằng chỉ tiêu [24] trừ thuế không được khấu trừ như: thanh toán bằng tiền mặt, phân bổ thuế theo doanh thu không chịu thuế đầu ra, hợp đồng phạm pháp...

3- Chi tiêu [26]: HHDV bán ra không chịu thuế là 26 loại HHDV theo Điều 4 Thông tư 219/2013/TT-BTC

4- Chi tiêu [29]: HHDV bán ra thuế suất 0%: là HHDV xuất khẩu trong kỳ

5- Chi tiêu [32a]: HHDV bán ra không tính thuế: là 07 trường hợp theo Điều 5 Thông tư 219/2013/TT-BTC

6- Chi tiêu [37]-[38]: Điều chỉnh giảm, tăng Thuế còn được khấu trừ của các kỳ trước

Chỉ khai vào 2 chỉ tiêu này khi có khai bổ sung các kỳ khai trước và có làm thay đổi Thuế còn được khấu trừ chuyển kỳ sau của kỳ khai sai đó.

7- Chỉ tiêu [40b]: Thuế của dự án đầu tư được bù trừ với thuế phải nộp phát sinh trong kỳ.

Doanh nghiệp có dự án đầu tư phải khai riêng theo Mẫu 02/GTGT và phải kết chuyển bù trừ thuế đầu vào của dự án với thuế phải nộp phát sinh trong kỳ (nếu có), số kết chuyển chỉ tiêu 40b tương ứng với Chỉ tiêu [28a] của Mẫu 02/GTGT.

8- Chi tiêu [42]: Thuế đề nghị hoàn: Phải khai vào chỉ tiêu này trước khi lập hồ sơ đề nghị hoàn..

Phạt chênh lệch chỉ tiêu trên tờ khai thuế GTGT với bảng kê hóa đơn trên trang web hóa đơn điện tử thế nào?

Chênh lệch chỉ tiêu trên tờ khai thuế GTGT với bảng kê hóa đơn trên trang web hóa đơn điện tử sẽ bị xử phạt theo quy định tại Điều 16 Nghị định 125/2020/NĐ-CP như sau:

Xử phạt hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn

1. Phạt 20% số tiền thuế khai thiếu hoặc số tiền thuế đã được miễn, giảm, hoàn cao hơn so với quy định đối với một trong các hành vi sau đây:

a) Khai sai căn cứ tính thuế hoặc số tiền thuế được khấu trừ hoặc xác định sai trường hợp được miễn, giảm, hoàn thuế dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn nhưng các nghiệp vụ kinh tế đã được phản ánh đầy đủ trên hệ thống sổ kế toán, hóa đơn, chứng từ hợp pháp;

b) Khai sai làm giảm số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm không thuộc trường hợp quy định tại điểm a khoản này nhưng người nộp thuế đã tự giác kê khai bổ sung và nộp đủ số tiền thuế thiếu vào ngân sách nhà nước trước thời điểm cơ quan thuế kết thúc thời hạn thanh tra, kiểm tra thuế tại trụ sở người nộp thuế;

c) Khai sai làm giảm số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, số thuế được miễn, giảm đã bị cơ quan có thẩm quyền lập biên bản thanh tra, kiểm tra thuế, biên bản vi phạm hành chính xác định là hành vi trốn thuế nhưng người nộp thuế vi phạm hành chính lần đầu về hành vi trốn thuế, đã khai bổ sung và nộp đủ số tiền thuế vào ngân sách nhà nước trước thời điểm cơ quan có thẩm quyền ra quyết định xử phạt và cơ quan thuế đã lập biên bản ghi nhận để xác định là hành vi khai sai dẫn đến thiếu thuế;

d) Khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn đối với giao dịch liên kết nhưng người nộp thuế đã lập hồ sơ xác định giá thị trường hoặc đã lập và gửi cơ quan thuế các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết;

đ) Sử dụng hóa đơn, chứng từ không hợp pháp để hạch toán giá trị hàng hóa, dịch vụ mua vào làm giảm số tiền thuế phải nộp hoặc làm tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm nhưng khi cơ quan thuế thanh tra, kiểm tra phát hiện, người mua chứng minh được lỗi vi phạm sử dụng hóa đơn, chứng từ không hợp pháp thuộc về bên bán hàng và người mua đã hạch toán kế toán đầy đủ theo quy định.

...

Theo đó, hành vi khai sai thuế dẫn đến chênh lệch giữa tờ khai thuế GTGT với bảng kê hóa đơn trên trang web hóa đơn điện tử sẽ bi xử phạt theo quy định nêu trên.

Bên cạnh việc bị phạt tiền, người vi phạm còn bị áp dụng các biện pháp khắc phục hậu quả sau:

(1) Buộc nộp đủ số tiền thuế thiếu, số tiền thuế được hoàn, miễn, giảm cao hơn quy định và tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với các hành vi trên.

Trường hợp đã quá thời hiệu xử phạt thì người nộp thuế không bị xử phạt theo quy định hình thức xử phạt chính như trên nhưng người nộp thuế phải nộp đủ số tiền thuế thiếu, số tiền thuế được hoàn, miễn, giảm cao hơn quy định và tiền chậm nộp tiền thuế vào ngân sách nhà nước theo thời hạn quy định tại khoản 6 Điều 8 Nghị định 125/2020/NĐ-CP.

(2) Buộc điều chỉnh lại số lỗ, số thuế giá trị gia tăng đầu vào được khấu trừ chuyển kỳ sau (nếu có) đối với hành vi bị áp dụng biện pháp xử phạt chính trên.

Lưu ý: Trường hợp người nộp thuế có hành vi khai sai theo quy định tại điểm a, b, d khoản 1 Điều 16 Nghị định 125/2020/NĐ-CP nhưng không dẫn đến thiếu số thuế phải nộp, tăng số thuế được miễn, giảm hoặc chưa được hoàn thuế thì không bị xử phạt 20% mà bị xử phạt với mức từ 05 - 08 triệu đồng.

>> Xem thêm: Quyết toán thuế TNCN 2024 và những vấn đề cần biết

Nguyễn Trần Hoàng Quyên

Quý khách cần hỏi thêm thông tin về Thuế giá trị gia tăng có thể đặt câu hỏi tại đây.

- Mẫu hợp đồng giao khoán của hợp tác xã mới nhất? Hợp tác xã có được tự thiết kế biểu mẫu chứng từ kế toán không?

- Lịch đi nghĩa vụ quân sự năm 2025 chính thức thế nào? Chế độ báo cáo về việc tuyển chọn và gọi công dân nhập ngũ năm 2025?

- Mua trả chậm và mua trả góp khác nhau thế nào? Mức xử phạt hành chính đối với hành vi không thanh toán đúng hạn?

- Nhà nước có hỗ trợ hợp tác xã làm chủ đầu tư xây dựng hạ tầng kỹ thuật cụm công nghiệp hay không?

- Đua xe trái phép gây chết người có thể bị phạt tù đối với những tội nào? Con cái đua xe gây chết người thì cha mẹ giao xe có bị truy cứu hình sự?