Khai thuế TNCN đối với thu nhập từ nhận thừa kế quà tặng của cá nhân (gồm chứng khoán, phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh, các tài sản khác phải đăng ký quyền sở hữu hoặc quyền sử dụng với cơ quan quản lý Nhà nước) thực hiện khai theo từng lần phát sinh. (Theo điểm g khoản 4 Điều 8 Nghị định 126/2020/NĐ-CP)

Hồ sơ khai thuế theo Phụ lục I Nghị định 126/2020/NĐ-CP bao gồm:

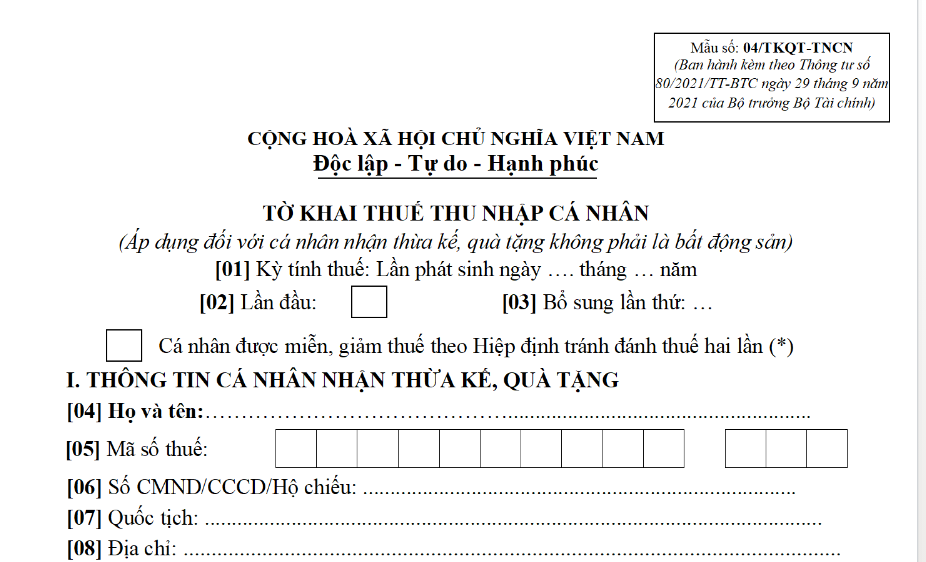

- Tờ khai thuế thu nhập cá nhân (áp dụng đối với cá nhân nhận thừa kế, quà tặng không phải là bất động sản) mẫu số 04/TKQT-TNCN được ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC.

- Bản sao giấy tờ pháp lý chứng minh quyền nhận thừa kế, quà tặng và cá nhân ký cam kết chịu trách nhiệm vào bản sao đó.

- Hồ sơ xác định đối tượng được miễn thuế thu nhập cá nhân, không phải nộp thuế thu nhập cá nhân, tạm thời chưa phải nộp thuế thu nhập cá nhân theo quy định.

Thời hạn nộp hồ sơ khai thuế: Chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế (Theo khoản 3 Điều 44 Luật Quản lý thuế 2019).

Địa điểm nộp hồ sơ khai thuế:

- Cá nhân có thu nhập từ nhận thừa kế, quà tặng là tài sản khác phải đăng ký quyền sở hữu, quyền sử dụng nộp hồ sơ khai thuế tại cơ quan thuế nơi khai lệ phí trước bạ (điểm h Khoản 6 Điều 11 Nghị định 126/2020/NĐ-CP).

- Đối với cá nhân nhận thừa kế, quà tặng là chứng khoán hoặc phần vốn góp trong các tổ chức kinh tế, cơ sở kinh doanh tại Việt Nam, thuộc diện khai thuế trực tiếp với cơ quan thuế thì cơ quan thuế quản lý trực tiếp là cơ quan thuế quản lý đơn vị phát hành; trường hợp có nhiều cơ quan thuế quản lý nhiều đơn vị phát hành thì cơ quan thuế quản lý trực tiếp là cơ quan thuế nơi cá nhân nhận thừa kế, quà tặng cư trú (điểm đ Khoản 5 Điều 3 Thông tư 80/2021/TT-BTC).

- Cá nhân có thu nhập từ nhận thừa kế, quà tặng là tài sản khác (trừ bất động sản; tài sản phải đăng ký quyền sở hữu, quyền sử dụng) tại nước ngoài thuộc diện trực tiếp khai thuế với cơ quan thuế nộp hồ sơ khai thuế tại cơ quan thuế nơi cá nhân cư trú (điểm e khoản 6 Điều 11 Nghị định 126/2020/NĐ-CP).

Ảnh chụp 1 phần Mẫu 04/TKQT-TNCN

|

Mẫu 04/TKQT-TNCN |

*Phần thông tin chung:

[01] Kỳ tính thuế: Ghi rõ ngày, tháng, năm của lần thực hiện khai thuế theo từng lần phát sinh.

[02] Lần đầu: Nếu khai thuế lần đầu thì đánh dấu “x” vào ô vuông.

[03] Bổ sung lần thứ: Nếu khai sau lần đầu thì được xác định là khai bổ sung và ghi số lần khai bổ sung vào chỗ trống. Số lần khai bổ sung được ghi theo chữ số trong dãy chữ số tự nhiên (1, 2, 3,….).

*Phần kê khai các chỉ tiêu của bảng:

[04] Họ và tên: Ghi rõ ràng, đầy đủ họ, tên theo đăng ký thuế hoặc chứng minh nhân dân/CCCD/Hộ chiếu của cá nhân nhận thừa kế, quà tặng.

[05] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của cá nhân nhận thừa kế, quà tặng theo Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế hoặc Thẻ mã số thuế do cơ quan thuế cấp.

[06] Số CMND/CCCD/Hộ Chiếu: Ghi rõ ràng, đầy đủ số CMND/CCCD/Hộ Chiếu của cá nhân nhận thừa kế, quà tặng trong trường hợp cá nhân không có mã số thuế.

[07] Quốc tịch: Ghi rõ ràng, đầy đủ tên quốc tịch của của cá nhân nhận thừa kế, quà tặng.

[08] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ số nhà, xã phường nơi cư trú của cá nhân nhận thừa kế, quà tặng.

[09] Quận/huyện: Ghi quận, huyện thuộc tỉnh/thành phố nơi cư trú của cá nhân nhận thừa kế, quà tặng.

[10] Tỉnh/thành phố: Ghi tỉnh/thành phố nơi cư trú của cá nhân nhận thừa kế, quà tặng.

[11] Điện thoại: Ghi rõ ràng, đầy đủ điện thoại của cá nhân nhận thừa kế, quà tặng.

[12] Fax: Ghi rõ ràng, đầy đủ số fax của cá nhân nhận thừa kế, quà tặng.

[13] Email: Ghi rõ ràng, đầy đủ địa chỉ email của cá nhân nhận thừa kế, quà tặng.

[14] Tên đại lý thuế (nếu có): Trường hợp cá nhân nhận quà tặng, thừa kế uỷ quyền khai thuế cho Đại lý thuế thì phải ghi rõ ràng, đầy đủ tên của Đại lý thuế theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh của Đại lý thuế.

[15] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của đại lý thuế (nếu có khai chỉ tiêu 14).

[16] Hợp đồng đại lý thuế: Ghi rõ ràng, đầy đủ số, ngày của Hợp đồng đại lý thuế giữa cá nhân với đại lý thuế (hợp đồng đang thực hiện) (nếu có khai chỉ tiêu 14).

[17] Làm tại: Ghi rõ ràng, đầy đủ thông tin về địa chỉ, thời gian thực hiện văn bản giao nhận thừa kế, quà tặng.

[18] Họ và tên: Ghi rõ ràng, đầy đủ họ, tên theo đăng ký thuế hoặc chứng minh nhân dân/CCCD/Hộ chiếu của cá nhân cho thừa kế, quà tặng.

[19] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của cá nhân cho thừa kế, quà tặng theo Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế hoặc Thẻ mã số thuế do cơ quan thuế cấp.

[20] Số CMND/CCCD/Hộ Chiếu: Ghi rõ ràng, đầy đủ số CMND/CCCD/Hộ Chiếu của cá nhân cho thừa kế, quà tặng trong trường hợp cá nhân không có mã số thuế.

[21] Quốc tịch: Ghi rõ ràng, đầy đủ tên quốc tịch của của cá nhân cho thừa kế, quà tặng.

[22] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ số nhà, xã/phường, quận/huyện, tỉnh/thành phố nơi cư trú của cá nhân cho thừa kế, quà tặng.

[23] Điện thoại: Ghi rõ ràng, đầy đủ điện thoại của cá nhân cho thừa kế, quà tặng.

[24] Fax: Ghi rõ ràng, đầy đủ số fax của cá nhân cho thừa kế, quà tặng.

[25] Email: Ghi rõ ràng, đầy đủ địa chỉ email của cá nhân cho thừa kế, quà tặng.

IV. LOẠI TÀI SẢN ĐƯỢC NHẬN THỪA KẾ, QUÀ TẶNG

[26], [27], [28]: Đánh dấu “x” vào ô vuông đối với loại tài sản được nhận thừa kế, quà tặng.

Va - [29] Giấy chứng nhận quyền sử dụng hoặc sở hữu tài sản thừa kế, quà tặng số: Ghi các nội dung về số, cơ quan cấp, ngày cấp của giấy chứng nhận quyền sử dụng hoặc sở hữu tài sản thừa kế, quà tặng.

Vb. THÔNG TIN TỔ CHỨC PHÁT HÀNH CHỨNG KHOÁN HOẶC TỔ CHỨC NƠI CÁ NHÂN CÓ VỐN GÓP

[30] Tên tổ chức: Ghi rõ ràng, đầy đủ tên tổ chức phát hành chứng khoán, tổ chức có vốn góp (theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký thuế).

[31] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của tổ chức phát hành chứng khoán, tổ chức có vốn góp theo Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế hoặc Thẻ mã số thuế do cơ quan thuế cấp.

[32] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ của tổ chức phát hành chứng khoán, tổ chức có vốn góp.

[33] Quận/huyện: Ghi quận, huyện thuộc tỉnh/thành phố tổ chức phát hành chứng khoán, tổ chức có vốn góp.

[34] Tỉnh/thành phố: Ghi tỉnh/thành phố tổ chức phát hành chứng khoán, tổ chức có vốn góp.

[35] Điện thoại: Ghi rõ ràng, đầy đủ điện thoại của tổ chức phát hành chứng khoán, tổ chức có vốn góp.

[36] Fax: Ghi rõ ràng, đầy đủ số fax của tổ chức phát hành chứng khoán, tổ chức có vốn góp.

[37] Email: Ghi rõ ràng, đầy đủ địa chỉ email của tổ chức phát hành chứng khoán, tổ chức có vốn góp.

VI. THU NHẬP TỪ NHẬN THỪA KẾ, QUÀ TẶNG

[38]: là giá trị tài sản được thừa kế, cho tặng tại thời điểm cá nhân làm thủ tục đăng ký tài sản.

VII. THU NHẬP ĐƯỢC MIỄN GIẢM THEO HIỆP ĐỊNH TRÁNH ĐÁNH THUẾ HAI LẦN

[39]: là giá trị tài sản nhận thừa kế, quà tặng được miễn giảm theo hiệp định tránh đánh thuế hai lần (nếu có).

Ghi chú:

- Trường hợp cá nhân được miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần thì nộp hồ sơ khai thuế của lần khai thuế đầu tiên cùng với Hồ sơ thông báo miễn, giảm thuế theo Hiệp định theo quy định.

- Cá nhân nhận thừa kế, quà tặng là chứng khoán, phần vốn góp nộp hồ sơ khai thuế tại cơ quan thuế quản lý doanh nghiệp phát hành chứng khoán, doanh nghiệp có phần vốn góp. Cá nhân đồng thời nhận thừa kế, quà tặng của nhiều loại chứng khoán, phần vốn góp nộp hồ sơ khai thuế tại Chi cục Thuế nơi cá nhân cư trú