10 loại hàng hóa chịu thuế tiêu thụ đặc biệt không được giảm thuế giá trị gia tăng xuống 8% theo Nghị định 72?

10 loại hàng hóa chịu thuế tiêu thụ đặc biệt không được giảm thuế giá trị gia tăng xuống 8% theo Nghị định 72?

Căn cứ điểm b khoản 1 Điều 1 Nghị định 72/2024/NĐ-CP quy định về giảm thuế giá trị gia tăng như sau:

Giảm thuế giá trị gia tăng

1. Giảm thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau:

...

b) Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt. Chi tiết tại Phụ lục II ban hành kèm theo Nghị định này.

...

Dẫn chiếu đến quy định tại Phụ lục II ban hành kèm Nghị định 72/2024/NĐ-CP thì 10 loại hàng hóa chịu thuế tiêu thụ đặc biệt không được giảm thuế giá trị gia tăng xuống 8% bao gồm:

(1) Thuốc lá điếu, xì gà và chế phẩm khác từ cây thuốc lá dùng để hút, hít, nhai, ngửi, ngậm;

(2) Rượu;

(3) Bia;

(4) Xe ô tô dưới 24 chỗ, kể cả xe ô tô vừa chở người, vừa chở hàng loại có từ hai hàng ghế trở lên, có thiết kế vách ngăn cố định giữa khoang chở người và khoang chở hàng;

(5) Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125 cm3;

(6) Tàu bay, du thuyền;

(7) Xăng các loại;

(8) Điều hoà nhiệt độ công suất từ 90.000 BTU trở xuống;

(9) Bài lá;

(10) Vàng mã, hàng mã.

10 loại hàng hóa chịu thuế tiêu thụ đặc biệt không được giảm thuế giá trị gia tăng xuống 8% theo Nghị định 72? (Hình từ Internet)

Mức thuế suất thuế tiêu thụ đặc biệt đối với các loại hàng hóa mới nhất hiện nay?

Căn cứ Điều 7 Luật Thuế tiêu thụ đặc biệt 2008 (được sửa đổi bởi khoản 4 Điều 1 Luật Thuế tiêu thụ đặc biệt sửa đổi 2014; khoản 2 Điều 2 Luật thuế giá trị gia tăng, Luật thuế tiêu thụ đặc biệt và Luật quản lý thuế sửa đổi 2016; Điều 8 Luật sửa đổi Luật Đầu tư công, Luật Đầu tư theo phương thức đối tác công tư, Luật Đầu tư, Luật Nhà ở, Luật Đấu thầu, Luật Điện lực, Luật Doanh nghiệp, Luật Thuế tiêu thụ đặc biệt và Luật Thi hành án dân sự 2022) quy định thì mức thuế suất thuế tiêu thụ đặc biệt đối với các loại hàng hóa hiện nay là:

(1) Thuốc lá điếu, xì gà và các chế phẩm khác từ cây thuốc lá: thuế suất 75%.

(2) Rượu:

- Rượu từ 20 độ trở lên: thuế suất 65%.

- Rượu dưới 20 độ: thuế suất 35%.

(3) Bia: thuế suất 65%.

(4) Xe ôtô dưới 24 chỗ:

(i) Xe ô tô chở người từ 9 chỗ trở xuống, trừ loại quy định tại các đoạn (v), (vi) và (vii) nêu bên dưới:

- Loại có dung tích xi lanh từ 1.500 cm3 trở xuống: thuế suất 35%.

- Loại có dung tích xi lanh trên 1.500 cm3 đến 2.000 cm3: thuế suất 40%.

- Loại có dung tích xi lanh trên 2.000 cm3 đến 2.500 cm3: thuế suất 50%.

- Loại có dung tích xi lanh trên 2.500 cm3 đến 3.000 cm3: thuế suất 60%.

- Loại có dung tích xi lanh trên 3.000 cm3 đến 4.000 cm3: thuế suất 90%.

- Loại có dung tích xi lanh trên 4.000 cm3 đến 5.000 cm3: thuế suất 110%.

- Loại có dung tích xi lanh trên 5.000 cm3 đến 6.000 cm3: thuế suất 130%.

- Loại có dung tích xi lanh trên 6.000 cm3: thuế suất 150%.

(ii) Xe ô tô chở người từ 10 đến dưới 16 chỗ, trừ loại quy định tại các đoạn (v), (vi) và (vii) nêu bên dưới: thuế suất 15%.

(iii) Xe ô tô chở người từ 16 đến dưới 24 chỗ, trừ loại quy định tại các đoạn (v), (vi) và (vii) nêu bên dưới: thuế suất 10%.

(iv) Xe ô tô vừa chở người, vừa chở hàng, trừ loại quy định tại các đoạn (v), (vi) và (vii) nêu bên dưới:

- Loại có dung tích xi lanh từ 2.500 cm3 trở xuống: thuế suất 15%.

- Loại có dung tích xi lanh trên 2.500 cm3 đến 3.000 cm3: thuế suất 20%.

- Loại có dung tích xi lanh trên 3.000 cm3: thuế suất 25%.

(v) Xe ô tô chạy bằng xăng kết hợp năng lượng điện, năng lượng sinh học, trong đó tỷ trọng xăng sử dụng không quá 70% số năng lượng sử dụng: thuế suất bằng 70% mức thuế suất áp dụng cho xe cùng loại quy định tại các đoạn (i), (ii), (iii) và (iv) nêu trên.

(vi) Xe ô tô chạy bằng năng lượng sinh học: thuế suất bằng 50% mức thuế suất áp dụng cho xe cùng loại quy định tại các đoạn (i), (ii), (iii) và (iv) nêu trên.

(vii) Xe ô tô chạy bằng điện:

- Xe ô tô điện chạy bằng pin:

+ Loại chở người từ 9 chỗ trở xuống: thuế suất 3%.

+ Loại chở người từ 10 đến dưới 16 chỗ: thuế suất 2%.

+ Loại chở người từ 16 đến dưới 24 chỗ: thuế suất 1%.

+ Loại thiết kế vừa chở người, vừa chở hàng: thuế suất 2%.

- Xe ô tô chạy điện khác:

+ Loại chở người từ 9 chỗ trở xuống: thuế suất 15%.

+ Loại chở người từ 10 đến dưới 16 chỗ: thuế suất 10%.

+ Loại chở người từ 16 đến dưới 24 chỗ: thuế suất 5%.

+ Loại thiết kế vừa chở người, vừa chở hàng: thuế suất 10%.

(8) Xe mô-tô-hôm (motorhome) không phân biệt dung tích xi lanh: thuế suất 75%.

(5) Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125 cm3: thuế suất 20%.

(6) Tàu bay: thuế suất 30%.

(7) Du thuyền: thuế suất 30%.

(8) Xăng các loại:

- Xăng: thuế suất 10%.

- Xăng E5: thuế suất 8%.

- Xăng E10: thuế suất 7%.

(9) Điều hòa nhiệt độ công suất từ 90.000 BTU trở xuống: thuế suất 10%.

(10) Bài lá: thuế suất 40%.

(11) Vàng mã, hàng mã: thuế suất 70%.

Điều kiện khấu trừ thuế tiêu thụ đặc biệt được quy định thế nào?

Căn cứ theo khoản 3 Điều 7 Nghị định 108/2015/NĐ-CP (được sửa đổi bởi khoản 3 Điều 1 Nghị định 14/2019/NĐ-CP) thì điều kiện khấu trừ thuế tiêu thụ đặc biệt được quy định cụ thể như sau:

(1) Đối với trường hợp nhập khẩu nguyên liệu chịu thuế tiêu thụ đặc biệt để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt và trường hợp nhập khẩu hàng hóa chịu thuế tiêu thụ đặc biệt thì chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là chứng từ nộp thuế tiêu thụ đặc biệt khâu nhập khẩu.

(2) Đối với trường hợp mua nguyên liệu trực tiếp của nhà sản xuất trong nước:

- Hợp đồng mua bán hàng hóa, trong hợp đồng phải có nội dung thể hiện hàng hóa do cơ sở bán hàng trực tiếp sản xuất; bản sao Giấy chứng nhận kinh doanh của cơ sở bán hàng (có chữ ký, đóng dấu của cơ sở bán hàng).

- Chứng từ thanh toán qua ngân hàng.

- Chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là hóa đơn giá trị gia tăng khi mua hàng.

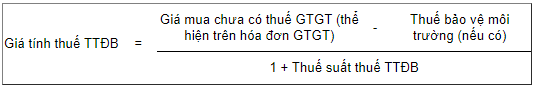

Số thuế tiêu thụ đặc biệt mà đơn vị mua hàng đã trả khi mua nguyên liệu được xác định = giá tính thuế tiêu thụ đặc biệt nhân (x) thuế suất thuế tiêu thụ đặc biệt; trong đó:

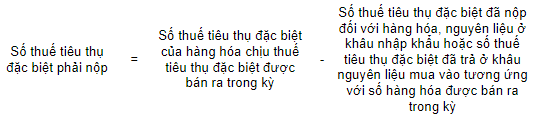

Việc khấu trừ tiền thuế tiêu thụ đặc biệt được thực hiện khi kê khai thuế tiêu thụ đặc biệt và số thuế tiêu thụ đặc biệt phải nộp được xác định theo công thức sau:

Lưu ý: Trường hợp chưa xác định được chính xác số thuế tiêu thụ đặc biệt đã nộp (hoặc đã trả) cho số nguyên vật liệu tương ứng với số sản phẩm tiêu thụ trong kỳ thì có thể căn cứ vào số liệu của kỳ trước để tính số thuế tiêu thụ đặc biệt được khấu trừ và sẽ xác định theo số thực tế vào cuối quý, cuối năm.

Trong mọi trường hợp, số thuế tiêu thụ đặc biệt được phép khấu trừ tối đa không vượt quá số thuế tiêu thụ đặc biệt tính cho phần nguyên liệu theo tiêu chuẩn định mức kinh tế kỹ thuật của sản phẩm.

Nguyễn Thị Hậu

- Nghị định 14/2019/NĐ-CP

- Nghị định 108/2015/NĐ-CP

- Luật sửa đổi Luật Đầu tư công, Luật Đầu tư theo phương thức đối tác công tư, Luật Đầu tư, Luật Nhà ở, Luật Đấu thầu, Luật Điện lực, Luật Doanh nghiệp, Luật Thuế tiêu thụ đặc biệt và Luật Thi hành án dân sự 2022

- Luật thuế giá trị gia tăng, Luật thuế tiêu thụ đặc biệt và Luật quản lý thuế sửa đổi 2016

- Luật Thuế tiêu thụ đặc biệt sửa đổi 2014

- Luật Thuế tiêu thụ đặc biệt 2008

- Nghị định 72/2024/NĐ-CP

- Nghị định 72/2024/NĐ-CP

Quý khách cần hỏi thêm thông tin về Giảm thuế GTGT có thể đặt câu hỏi tại đây.

- Công tác quan trắc công trình có nằm trong nội dung thực hiện giám sát thi công xây dựng công trình không?

- Chủ quản hệ thống thông tin phục vụ giao dịch điện tử trong cơ quan nhà nước được xác định như thế nào?

- Mẫu hồ sơ mời thầu tư vấn theo thông tư 06 mới nhất áp dụng hình thức đấu thầu rộng rãi một giai đoạn một túi hồ sơ?

- Nguyên tắc thành lập Hội đồng quản lý trong đơn vị sự nghiệp công lập thuộc lĩnh vực tài chính là gì?

- Chuyên viên chính về quản lý chương trình giáo dục là chức danh gì? Chuyên viên chính về quản lý chương trình giáo dục phải có những chứng chỉ gì?